Scheinselbstständigkeit ist sowohl für viele Unternehmen als auch für zahlreiche Selbstständige ein ständig über den Köpfen schwebendes Damoklesschwert.

Es gibt kaum klare Kriterien, wann jemand als scheinselbstständig gilt. Dafür im Fall der Fälle aber hohe Nachzahlungen für beide Parteien.

Dazu kommt das Werkvertragsgesetz. Eine Besserung – oder macht es alles nur noch schlimmer?

Inhalt

Was genau ist Scheinselbstständigkeit?

Kurz: Als scheinselbstständig gilt jemand, der als vermeintlich Selbstständiger faktisch zu einem Auftraggeber in einem abhängigen Beschäftigungsverhältnis steht, bei dem durch den Schein der Selbstständigkeit die Versicherungspflicht entfällt.

Wichtig ist hier zu verstehen, dass dabei nicht der Selbstständige und alle seine Tätigkeiten insgesamt im Fokus stehen, sondern lediglich seine Beziehung zu einem Auftraggeber.

Scheinselbstständig kann ein Selbstständiger auch hinsichtlich eines Auftraggebers sein, während er ansonsten noch andere Auftraggeber hat, bei denen das nicht gilt.

Der klassische Fall wäre ein früherer Angestellter, z. B. ein Redakteur bei einer Zeitung, der als freier Mitarbeiter zwar faktisch dieselbe Arbeit unter denselben Bedingungen wie zuvor verrichtet, für den allerdings weder die Versicherungs- noch Schutzbestimmungen für Arbeitnehmer gelten.

Inzwischen ist die Lage allerdings selbst für Experten äußerst unübersichtlich. Es gibt die folgenden (groben) Kriterien:

- Weisungsbefugnis des Auftragsgebers, insbesondere hinsichtlich Zeit, Ort und Umfang der Arbeit

- Eingebundenheit in das Unternehmen: Arbeitsplatz im Unternehmen, Nutzen der Kontaktdaten des Unternehmens

- fehlendes unternehmerisches Risiko des Selbstständigen

Dabei geht es stets darum, ob der Selbstständige von einem Auftraggeber wie ein Angestellter behandelt wird.

Allerdings bleibt der Spielraum bei den Kriterien ziemlich groß. Ein gewisses Maß an Weisungsbefugnis liegt schließlich schon in der Natur der Beziehung von Auftraggeber und Auftragnehmer. Denn ein Auftrag wird natürlich hinsichtlich Umfang und auch der Zeit maßgeblich von dem Auftraggeber bestimmt. Deshalb ist eine klare Linie oft nur schwer zu ziehen.

Das Werkvertragsgesetz

Seit dem 01.04.2017 gilt das Gesetz, das auch einige Änderungen beinhaltet, die relevant für Scheinselbstständige sind.

Als wichtigste Punkte kann wohl die Ausweitung der Haftung gelten: Künftig ist auch der Endkunde des Auftraggebers des vermeintlich Selbstständigen für Nachzahlungen haftbar.

Bisher war es so, dass, sofern Vermittler wie Personaldienstleister oder Agenturen zwischen dem Kunden und dem Selbstständigen traten, diese im Falle der scheinselbstständigen Beschäftigung als Arbeitgeber galten und somit rückwirkend Versicherungsbeiträge zahlen mussten. Die Endkunden wurden in solch einem Fall bisher nicht als Arbeitgeber gewertet.

Das ändert sich nun, sodass künftig auch der Endkunde als Arbeitgeber gewertet werden kann und entsprechende Zahlungen leisten muss.

Weiterhin stellt das Gesetz klar, dass einzelne Kriterien nicht hinreichend für das Urteil sind, ob jemand nun scheinselbstständig ist, sondern immer nur eine wertende Gesamtbetrachtung aller Umstände.

So ist z. B. die Bindung an einen Arbeitsort allein nicht problematisch. Die wertende Gesamtbetrachtung muss auch die Besonderheiten der jeweiligen Branche berücksichtigen.

Damit wird z. B. etwas Klarheit in dem Fall des selbstständigen Beraters gebracht. Dessen persönliche Präsenz beim Kunden in Verbindung mit einer Terminabsprache, die leicht als Weisung interpretiert werden könnte, war mitunter schon problematisch.

Aktuelle Kriterien

Es gelten nach wie vor Weisungsbefugnis, Betriebseingliederung und das unternehmerische Risiko als entscheidende Kriterien. Diese müssen in der erwähnten wertenden Gesamtbetrachtung geprüft werden.

Dafür gibt es nach dem neuen Paragraphen 611a Absatz 2 BGB eine Reihe von maßgeblichen Faktoren:

- die Unfreiheit, die Arbeitszeit oder den Arbeitsort für das Erbringen der geschuldeten Leistung zu wählen

- der Selbstständige vollbringt die Leistung überwiegend in den Räumen von Anderen (etwa des Auftraggebers oder auch von Dritten)

- er nutzt regelmäßig Mittel von Anderen

- die Erbringung der Leistung geschieht in Zusammenarbeit mit von Anderen beauftragten oder eingesetzten Personen

- der Selbstständige ist überwiegend oder gar ausschließlich für einen Auftraggeber tätig

- er unterhält keinen eigenen Betrieb zur Erbringung der Leistung

- er erbringt Leistungen, die nicht zum Ziel haben, einen bestimmten Arbeitserfolg oder ein bestimmtes Ergebnis zu vollbringen

- er leistet für das Ergebnis seiner Tätigkeit keine Gewähr

Dieser neue Paragraph soll Missbrauch verhindern und die Prüfbarkeit erleichtern. Allerdings gibt es bereits Kritik, die bezweifelt, dass dies der Fall ist.

Die deutsche Rentenversicherung fügt als Merkmale noch folgendes hinzu:

- die uneingeschränkte Verpflichtung zur Befolgung aller Weisungen des Auftraggebers

- die Verpflichtung zur regelmäßigen und detaillierten Berichtserstattung gegenüber dem Auftraggeber

- die Verpflichtung, vom Auftraggeber ausgewählte Hard- oder Software zu benutzen, wenn diese mit einer Kontrollmöglichkeit des Auftraggebers einhergeht

Es bleibt aber dabei, dass auch ein überwiegendes Zutreffen dieser Kriterien nicht notwendig das Urteil der scheinselbstständigen Beschäftigung bedeuten muss. Stattdessen ist die wertende Gesamtbetrachtung ausschlaggebend.

Wie schützt man sich vor einer scheinselbstständigen Beschäftigung?

Besonders als Auftraggeber ist es wichtig, nicht in die Falle der scheinselbstständigen Beschäftigung zu geraten. Der erste Schritt dafür ist bereits mit dem Bewusstwerden der Problematik getan. Oft nämlich ist schlicht Unwissenheit der Grund.

Ansonsten ist es hilfreich, die oben genannten Kriterien zu überprüfen. Allerdings sollten diese öfter und möglichst nüchtern geprüft werden, denn bei einer langfristigen Zusammenarbeit kann die scheinselbstständige Beschäftigung auch erst im Laufe der Zeit entstehen.

Die wichtigste Frage, die man sich stellen muss, lautet: Wo ist der Unterschied in der Zusammenarbeit mit dem beauftragten Selbstständigen zu einem Angestellten?

Dasselbe gilt auch für Selbstständige. Diese können sich die Frage stellen: Welchen Unterschied würde es machen, wenn ich statt als beauftragter Selbstständiger als Angestellter des Auftragsgebers meine Arbeit machen würde?

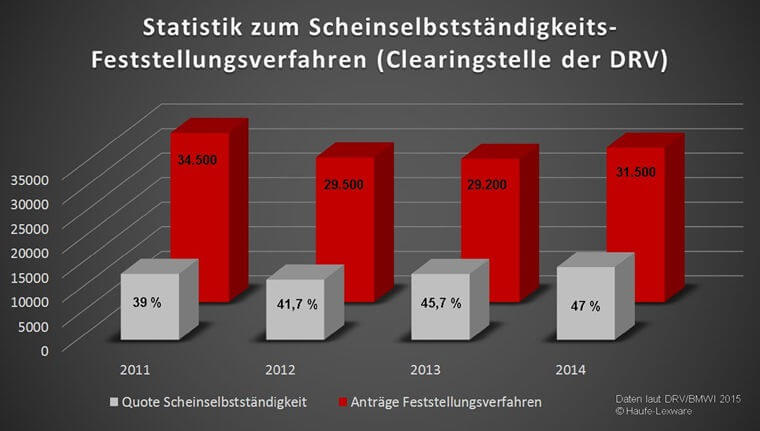

Es gibt außerdem die Möglichkeit zu einer freiwilligen Statusfeststellung bei der Deutschen Rentenversicherung. (Diese fällt jedoch leider häufig zu Gunsten einer Scheinselbstständigkeit aus, weshalb man sich eine solche Prüfung gut überlegen sollte…)

Pressebild: Die Quote der „Positiv-Geprüften“ steigt kontinuierlich im Scheinselbstständigkeit-Feststellungsverfahren der DRV

Was sind die Folgen einer festgestellten scheinselbstständigen Beschäftigung?

Die Feststellung bedeutet, dass der vermeintlich Selbstständige als Angestellter des Auftraggebers gilt und zwar sowohl rückwirkend als auch nachträglich ab dem Beginn der Arbeitsbeziehung. Damit fallen vor allem Sozialversicherungsabgaben an, die komplett vom Arbeitgeber zu tragen sind.

Das bedeutet, sowohl der Arbeitgeber- als auch der Arbeitnehmeranteil muss von dem Auftraggeber nachgezahlt werden. Und zwar für die gesamte Dauer der Zusammenarbeit, rückwirkend bis zu 4 Jahren.

Sollte auch noch Vorsatz zur scheinselbstständigen Beschäftigung festgestellt werden, weitet sich die Verjährung auf bis zu 30 Jahre aus.

Dazu kommen die Lohnsteuer und etwaige andere betroffene Steuerbereiche. Außerdem können Bußgelder anfallen.

Für den Scheinselbstständigen selbst sind die Konsequenzen weniger drastisch. Er kann unter Umständen dazu gezwungen werden, dem Auftraggeber die Arbeitnehmeranteile der Sozialversicherung für die letzten 3 Monate zu zahlen. Sofern er seine Einnahmen ordentlich versteuert hat, dürfte ihn in diesem Bereich keine große Überraschung erwarten.

Die wirklich drastischen Konsequenzen der festgestellten Scheinselbstständigkeit betreffen also die Auftraggeber bzw. Arbeitgeber. Und obwohl nach wie vor eine gewisse Unsicherheit bleibt, kann durch die nüchtern-rationale Prüfung der oben genannten Kriterien sowie etwas Umsicht das Problem der scheinselbstständigen Beschäftigung durchaus vermieden werden.

Urteil zum Thema

Der 12. Senat des Bundessozialgerichts (BSG) hat am 31. März 2017 ein wichtiges Urteil (Az. B 12 R 7/15 R) zum Thema Scheinselbstständigkeit gefällt und dabei die Höhe des Honorars von Selbstständigen relativ zum Verdienst von Angestellten als neues Kriterium eingeführt.

Das BSG macht mit der Formulierung („besondere Bedeutung“, „gewichtiges Indiz“) deutlich, dass es ganz bewusst die Höhe des Honorars relativ zum Brutto eines ähnlich qualifizierten Angestellten als neues Kriterium einführen möchte. Dabei stellt das Gericht auf den Stundensatz ab – und nicht etwa auf das Monatseinkommen des Selbstständigen (auf das ein einzelner Auftraggeber auch nur begrenzten Einfluss hat).

Vielmehr kommt es dem Gericht offenbar darauf an, dass das höhere Honorar eine „Eigenvorsorge“ zulässt, also insbesondere berücksichtigt, dass der Selbstständige auch den Arbeitgeberanteil zur Sozialversicherung (der etwa 20 Prozent des Brutto ausmacht) tragen muss. Quelle: VGSD

Pin it!

[…] Falle Scheinselbstständigkeit: Bedeutung, Vermeidung & Aktuelles […]