Am Anfang fehlt’s oft an allem – vor allem am Geld. Wer gründet, braucht Kapital: für erste Investitionen, fürs Marketing, für den Start überhaupt. Aber Banken sind vorsichtig. Die Bonität? Unklar. Die Bilanz? Gibt’s noch nicht. Vertrauen? Muss man sich erarbeiten.

Doch genau in dieser Phase zählt jeder Euro. Und genau hier kann Factoring ins Spiel kommen – eine clevere Möglichkeit, frühzeitig für Liquidität zu sorgen. Ohne Sicherheiten. Ohne lange Wartezeiten. Ohne Kredit.

Inhalt

Warum gerade Start-Ups vom Factoring profitieren

Factoring heißt: Sie verkaufen Ihre offenen Forderungen an ein Factoring-Unternehmen. Das übernimmt das Risiko – und überweist Ihnen sofort einen Großteil des Rechnungsbetrags. Der Rest kommt später, abzüglich einer Gebühr.

Klingt simpel? Ist es auch – und gerade für junge Unternehmen oft die einzige realistische Option, um an schnelles Geld zu kommen.

Denn:

- Sie brauchen keine Sicherheiten.

- Die Bonität des Kunden zählt, nicht Ihre.

- Sie müssen keine Bilanz vorlegen.

Im Vergleich dazu sind Bank- oder Lieferantenkredite meist schwer zu bekommen. Denn Lieferanten denken wie Banken: junges Unternehmen = hohes Risiko. Die Folge: Vorauszahlung oder Mini-Zahlungsziele.

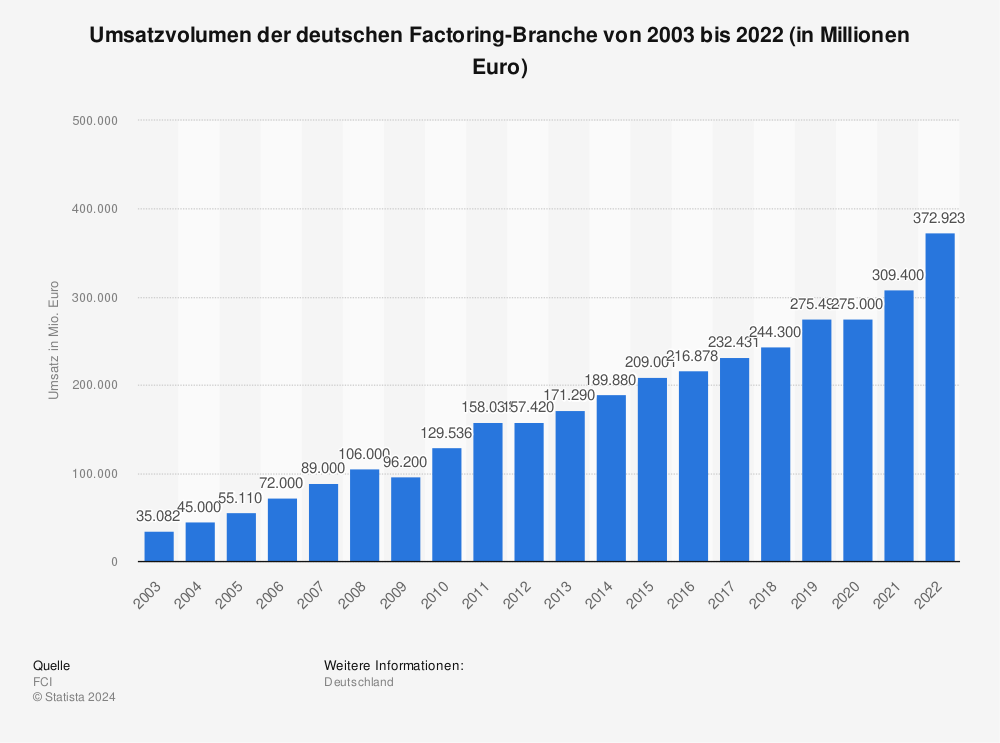

Mehr Statistiken finden Sie bei Statista

Welche Voraussetzungen müssen Gründer erfüllen?

Natürlich nimmt auch nicht jede Factoring-Gesellschaft jeden Kunden. Es gibt Mindestanforderungen, die oft so oder ähnlich lauten:

- Ihr Unternehmen besteht seit mindestens 6 Monaten,

- Sie erzielen regelmäßig mindestens 5.000 Euro Umsatz im Monat,

- Ihr monatliches Factoring-Volumen beträgt mindestens 2.000 Euro,

- Sie haben Branchenerfahrung, also waren bereits in der gleichen Sparte tätig.

Diese Kriterien sind nicht in Stein gemeißelt – jedes Factoring-Unternehmen entscheidet individuell. Es lohnt sich also, zu vergleichen und im Zweifel auch mal nachzufragen.

Was bringt Factoring Ihrem Start-Up konkret?

Neben der schnellen Liquidität gibt es noch weitere Pluspunkte:

- Verbesserung der Eigenkapitalquote:

Verkaufen Sie Ihre Forderungen, verschwinden diese aus der Bilanz. Die Eigenkapitalquote steigt – und Sie stehen bei Banken besser da. - Wettbewerbsfähigkeit stärken:

Wer liquide ist, kann investieren – in Material, Personal, Technik. Wer immer nur wartet, bis Kunden zahlen, kommt schnell ins Hintertreffen. - Zeitersparnis durch Fullservice:

Viele Anbieter übernehmen auf Wunsch auch das Mahnwesen. So sparen Sie Zeit, Nerven – und vielleicht auch den ein oder anderen Zahlungsausfall.

Vorsicht, nicht blind unterschreiben!

Wie bei jeder Finanzierung gilt: Augen auf bei den Konditionen.

Factoring ist kein Geschenk – es kostet. Die Gebühren variieren je nach Anbieter, Branche und Forderungshöhe. Achten Sie besonders auf:

- transparente Gebührenmodelle

- kurze Kündigungsfristen

- ein professionelles Debitorenmanagement

Und: Rechnen Sie durch, ob sich der Verkauf Ihrer Forderungen auch wirklich lohnt – nicht jede Rechnung eignet sich dafür.

Factoring ist kein Allheilmittel – aber ein guter Anfang

Gerade in der Gründungsphase zählt jeder Euro – und jede Woche Wartezeit kann eine zu viel sein. Factoring bietet die Chance, frühzeitig handlungsfähig zu bleiben, auch wenn die Kundenzahlungen auf sich warten lassen.

Suchen Sie sich einen verlässlichen Partner, vergleichen Sie die Konditionen – und machen Sie Ihre Liquidität planbar. Denn wer als Unternehmer*in von Anfang an auf stabile Finanzen setzt, muss später weniger retten.

💡 Lieber rechnen als warten

Factoring ersetzt keinen soliden Finanzplan. Aber es kann ein kluger Teil davon sein – gerade für Gründer, die wissen: Liquidität ist wie Sauerstoff. Wer zu lange die Luft anhält, verliert.

Pin it!

Pin it!

[…] Beitrag „Factoring für Existenzgründer – Liquidität sichern, bevor’s eng wird“ erschien zuerst auf „Das […]