Seit 2008 bin ich als ehrenamtliche Richterin am Finanzgericht Köln im 13. Senat tätig. Dieser Senat ist u.a. zuständig für die Themen Körperschaftssteuer & Klagen von Körperschaften wegen Gewerbesteuer, d.h. hier streiten sich Unternehmen und Selbständige mit dem Finanzamt.

Das ist für mich als Unternehmensberaterin natürlich immer wieder spannend und ich lerne eine Menge über die Gründe, die bei Betriebsprüfungen zu Ärger bzw. Uneinigkeit führen.

Ein häufiger Streitpunkt sind nicht ordnungsgemäß geführte Kassenbücher. Die darin enthaltenen oder eben auch nicht enthaltenen Aufzeichnungen werden dann vom Finanzamt nicht anerkannt oder gerne auch geschätzt. Natürlich meist nicht zu Gunsten des Unternehmens…

Wie man ein ordnungsgemäßes Kassenbuch führt, erkläre ich daher in diesem Artikel.

In der Umgangssprache versteht man unter Kassenbuch, Kasse, Barkasse und ordnungsgemäßem Kassenbuch oft dasselbe. Beim Finanzamt gibt es aber durchaus Unterschiede. Welche das sind und wer welche Form einhalten muss – hier ein kurzer Überblick:

Inhalt

Was ist ein Kassenbuch?

Grundsätzlich werden im Kassenbuch alle Bargeschäfte (Einnahmen und Ausgaben) des Unternehmens erfasst. Egal ob 58 ct. für eine gekaufte Briefmarke oder 279 EUR für ein verkauftes Paar Schuhe, alle Bargeldbewegungen gehören hier rein.

Je nach Unternehmen kann das Kassenbuch aber in unterschiedlicher Form geführt werden. Hier unterscheidet sich dann das „ordnungsgemäße Kassenbuch“ von der einfachen Dokumentation der Bar-Geschäftsvorfälle.

Unerlässliche Voraussetzung für eine ordnungsmäßige Kassenbuchführung ist das Vorhandensein einer Geschäftskasse. Eine Geschäftskasse darf nicht nur buchmäßig geführt werden, sonst würde ein wesentliches Kontrollmittel zur Nachprüfung der Ordnungsmäßigkeit der Buchführung fehlen (BFH vom 10.06.1954 – IV 68/53 U, BStBl. 1954 III S. 298, und BFH vom 12.01.1968 – VI R 33/67, BStBl. 1968 II S. 341 sowie BFH vom 21.01.1990, BFH/NV 1990 S. 683). D.h. mindestens eine Geldkassette sollte vorhanden sein, Hosentasche oder Portemonnaie des Geschäftsführers sind total ungeeignet, weil hier eine Trennung von Privat- und Geschäftsvermögen nicht wirklich gegeben sein kann ;-)

Wer muss ein ordnungsgemäßes Kassenbuch führen?

Steuerpflichtige, die Ihren Gewinn durch Bilanzierung ermitteln, sind gesetzlich verpflichtet Kassenbuch zu führen. Bei einer Gewinnermittlung durch Einnahmen-Überschuss-Rechnung (EÜR) nach § 4 Abs. 3 EStG besteht hingegen grundsätzlich keine Pflicht zur Kassenbuchführung.

Dies bedeutet allerdings nicht, dass EÜR-Buchführer gar keine Aufzeichnungen über ihre Bargeschäfts machen müssen, lediglich die Form ist nicht so streng geregelt wie bei den bilanzierenden Unternehmen. Hier genügt eine chronologische Belegsammlung, die die einzelnen Transaktionen dokumentiert, sowie eine Liste dieser Aufzeichnungen.

Wer allerdings ein Geschäft mit vielen Bargeldzahlungen betreibt (Kneipe, Kiosk), der sollte auf jeden Fall ein ordnungsgemäßes Kassenbuch führen, auch wenn er nur eine Einnahmen-Überschuss-Rechnung macht. Bei einer Betriebsprüfung erzeugt ein ordnungsgemäß geführtes Kassenbuch mit Sicherheit mehr Vertrauen in die Ordnungsmäßigkeit der gesamten Buchführung als diverse Ordner voller Belege.

Der Aufbau des Kassenbuchs

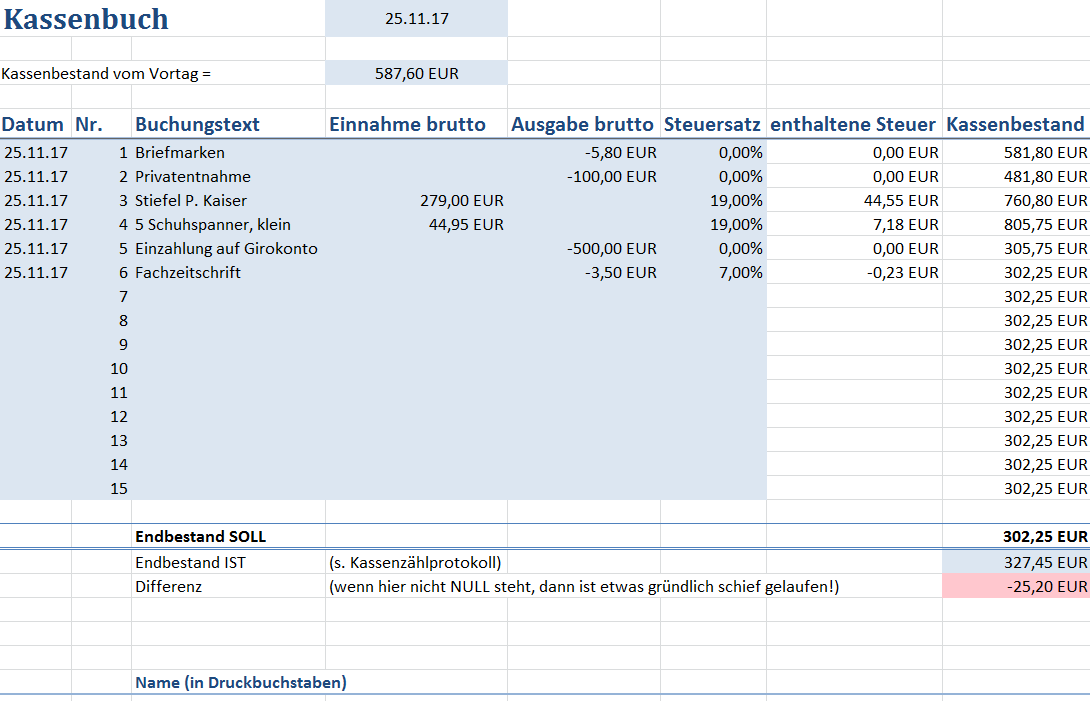

Ein Kassenbuch dokumentiert zu jedem Geschäftsvorfall folgende Informationen (die Reihenfolge ist dabei nicht vorgegeben):

- Datum des Geschäftsvorfalls

- fortlaufende Nummer (Belegnummer)

- Buchungstext

- Betrag und Währung der Einnahme oder Ausgabe

- zugrunde liegenden Steuersatz

- Umsatzsteuer- bzw. Vorsteuerbetrag

- aktuellen Kassenbestand

Das sieht dann beispielsweise so aus:

Ob man das jetzt auf selbsterstellten Formularen macht oder sich einfach ein fertiges Kassenbuch kauft, bleibt jedem selbst überlassen. (Mit Registrierkassen und anderen elektronischen Kassenbüchern kenne ich mich nicht aus, daher gehe ich in diesem Artikel darauf nicht näher ein.)

Anforderungen an die Aufzeichnungen im Kassenbuch

Grundsätzlich geht es darum ein Kassenbuch so zu führen, dass sich ein sachverständiger Dritter innerhalb einer angemessenen Zeit einen Überblick über die Geschäftsvorfälle machen könnte.

Das heißt konkret:

- Kassenaufzeichnungen sind vollständig, richtig, zeitgerecht und geordnet vorzunehmen. Kasseneinnahmen und Kassenausgaben sollen täglich festgehalten werden (§ 146 Abs. 1 Abgabenordnung – AO). Vollständig ist selbsterklärend, richtig wohl auch. Zeitgerecht heißt nicht einmal im Monat, sondern täglich sollen die Kasseneinnahmen und –ausgaben notiert werden. Geordnet meint u.a. dass jeder Beleg eine Nummer erhält, die im Kassenbuch und auch auf dem Beleg vermerkt wird.

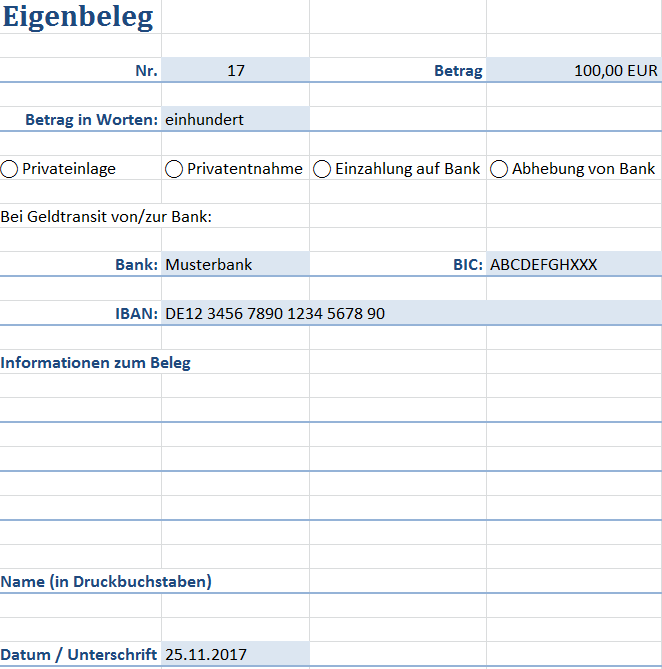

- Keine Eintragung ohne Beleg. Das heißt auch Privatentnahmen oder Bareinzahlungen auf das Girokonto sind zu belegen und einzutragen. Gibt es dafür keinem externen Beleg, so ist ein Eigenbeleg auszustellen.

- Änderungen müssen nachvollziehbar sein, d.h. eine Excel-Liste im Computer reicht nicht aus, da Änderungen hier jederzeit gemacht werden können, ohne dass man dies nachvollziehen kann. Man kann natürlich einen Vordruck erstellen, diesen täglich ausdrucken und mit Unterschrift versehen. Ändert sich dann doch einmal nachträglich etwas, so sind diese Änderungen so vorzunehmen, dass man die ursprüngliche Variante noch erkennen kann. Also nicht unkenntlich machen, sondern sauber durchstreichen und die Änderung mittels neuer Eintragung machen. Am besten mit Datum und Unterschrift desjenigen, der die Berichtigung vorgenommen hat.

- Kassensturzfähigkeit. Das heißt, dass zu jedem Zeitpunkt der SOLL- mit dem IST-Bestand verglichen werden kann. Man muss also regelmäßig nachzählen! Und ein negativer Kassenbestand ist ja sowieso technisch unmöglich, sollte daher also auch nicht in den Aufzeichnungen auftreten.

Aufbewahrung der Kassenbücher und Belege

Kassenbücher (manuell und elektronisch geführte) und die zu ihrem Verständnis notwendigen Unterlagen, die sonstigen Belege und die Kassenendsummenbons müssen 10 Jahre lang aufbewahrt werden.

Vereinfachungen für die Kassenbuchführung

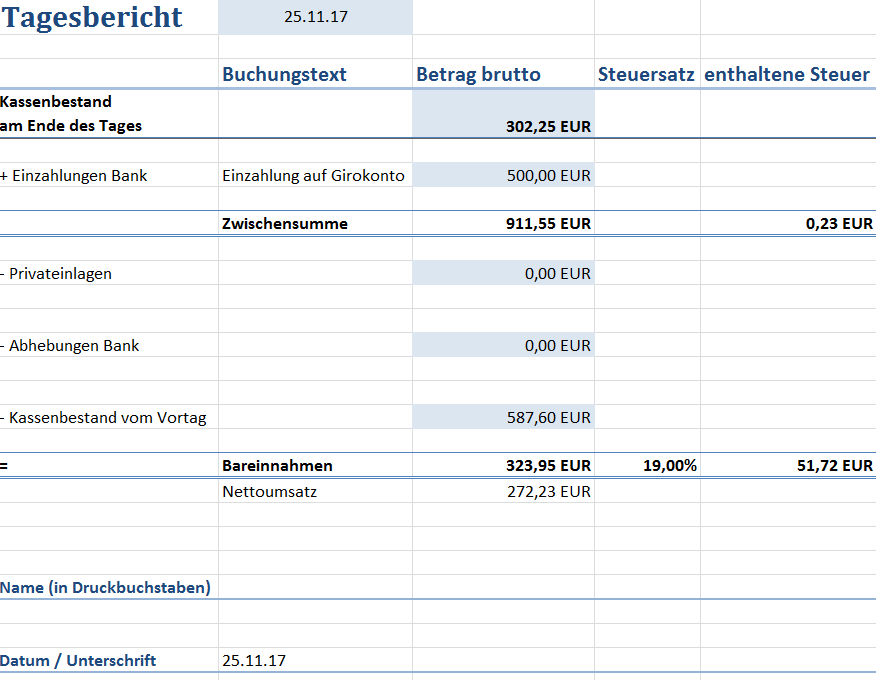

Tageskassenbericht

Bei der Führung des Kassenbuchs ist der Aspekt der Zumutbarkeit zu beachten. Es wäre z.B. sicherlich unmöglich in einer Kneipe jedes Kölsch einzeln ins Kassenbuch einzutragen. In diesen Fällen (bei der Veräußerung von geringwertigen Waren an eine Vielzahl von Kunden) darf ein Tagesbericht geführt werden, in dem Einnahmen und Ausgaben mit Anfangs- und Endbestand der Kasse abgestimmt werden. Ums Nachzählen kommt man also auch hier nicht herum!

So könnte der Tageskassenbericht aussehen:

Hat man Umsätze zu unterschiedlichen Steuersätzen, so muss man diese natürlich getrennt ausweisen.

Zusammenfassung von Belegen

Kommt der Chef von einer Geschäftsreise und hat haufenweise Beleg dabei, die er erstattet haben möchte, so kann man diese z.B. in einer Reisekostenabrechnung zusammenfassen (natürlich wieder mit ausgewiesener Mehrwertsteuer) und als eine Zeile ins Kassenbuch übernehmen.

Gleiches gilt auch für die Abrechnung von Unterkassen, die z.B. auf Veranstaltungen vor Ort im Einsatz waren. Auch hier kann man die detaillierte Abrechnung dieser Nebenkassen als eine Position in das Hauptkassenbuch übernehmen.

WICHTIG: die Belege sind auf jeden Fall aufzuheben, besser eine Notiz auf einem Bierdeckel als gar kein Beleg!

Kassenzählprotokoll

Hierauf listet man alle Barmittel sortiert nach Wert auf und ermittelt dann die jeweilige Anzahl, daraus ergibt sich der IST-Bestand der Kasse.

Kassenzählprotokoll

Eigenbeleg

Und zu Letzt noch ein Beispiel, wie ein Eigenbeleg aussehen kann:

Excel-Vorlagen für die Kassenbuchführung

Und damit ihr alle eure Kassen ordnungsgemäß führen könnt, gibt es natürlich eine Excel-Datei mit diversen Vorlagen für das Kassenbuch zum Download ?

Mit diesen Vorlagen könnt ihr eure Kasse ordentlich führen, einen Kassen-Tagesbericht erstellen, mit Hilfe des Kassenzählprotkolls überprüfen, ob eure Kasse auch stimmt und (falls ein Beleg fehlt) einen Eigenbeleg erstellen.

Außerdem zeigt euch meine kleine Checkliste zur Kassenbuch-Pflicht, ob ihr überhaupt ein „ordnungsgemäßes Kassenbuch“ führen müsst oder einfach nur eure Bar-Geschäftsvorfälle sauber zu dokumentieren habt.

Zum Download der Vorlagen für das Kassenbuch geht es hier:

Vorlagen für das KassenbuchNoch mehr Infos…

Hier habt noch mehr Fragen? Vielleicht findet ihr hier eine Antwort: Ordnungsgemäßes Kassenbuch – FAQ

Und wenn ihr ein sehr bargeldlastiges Geschäft betreibt seid ihr vielleicht doch gut beraten einen Fachanwalt für Steuerrecht zu konsultieren, ehe ihr beim Führen des ordnungsgemäßen Kassenbuchs Fehler macht. Besser man kümmert sich vorher darum, als wenn das Kind schon in den Brunnen gefallen ist und es zu Unstimmigkeiten mit dem Finanzamt bei einer Betriebsprüfung kommt. Die verstehen da keinen Spaß und das kann teuer werden!

Pin it!

Meine Tochter hat bisher das FGS-Kassenbuch gekauft und benutzt, musste jetzt eine neue Version auf ihren neuen Laptop spielen und muss jetzt einen neuen Schlüssel eingeben. Das Problem ist jetzt, dass fgs-ltd.com nicht mehr erreichbar ist. Wederper Email noch auf der Website. Vielleicht können Sie mir sagen ob es ein ähnlich strukturiertes Kassenbuch gibt, das nicht so schwer zu bearbeiten ist, denn sie braucht ja eines für ihr Friseurgeschäft.

Über eine Antwort würde ich mich freuen.

I.A.

Edeltraud Gohlke

Hallo Frau Gohlke,

es tut mir leid – mit elektronischer Kassenbuchsoftware habe ich wenig Erfahrung.

Viele Grüße

Heike Lorenz

Guten Tag,

Ich betreibe ein kleines Restaurant. Die Produkte die ich einkaufe haben mal 7 mal 19% Mwst.

Muss ich in Kassenbuch die auf einem Kassenbon aufgelisteten Produkte in 7% und 19% separat eintragen oder einfacht die komplette Summe.

Bis jetzt habe ich immer die komplette Summe in meinem mit der Hand gemachten Kassenbuch eingetragen. Mein Buchhalter hat nicht gesagt dass es falch wäre. Jetzt habe ich lexoffice ich ich frage mich ob wie ich bis jetzt gemacht habe falsch ist da das Program explizit nach danach fragt.

Vielen Dank.

Hi Roxana,

die erste Frage ist: musst Du überhaupt ein „ordnungsgemäßes Kassenbuch“ führen oder erstellst du eine Einnahme-Überschuss-Rechnung?

Daraus ergeben sich dann die formalen Anforderungen an das Kassenbuch (s. hier: https://das-unternehmerhandbuch.de/ordnungsgemaesses-kassenbuch-so-gehts/#Wer_muss_ein_ordnungsgemaesses_Kassenbuch_fuehren)

Die zweite Frage ist, wozu du dein Kassenbuch nutzt: möchtest Du nur die Bruttosummen (also eine einfache Dokumentation der Bar-Geschäftsvorfälle) notieren, dann ist der Eintrag in einer Summe OK. Dann musst du die Nettosummen und die Mehrwertsteuer aber an andere Stelle berechnen, denn das benötigst Du ja sowohl für die Umsatzsteuervoranmeldung als auch für den Jahresabschluss.

Zum Thema lexoffice: das erzeugt aus den Einträgen im Kassenbuch direkt die Werte für die Einnahme-Überschuss-Rechnung und die Umsatzsteuervoranmeldung, daher fragt es nach enthaltener Mehrwertsteuer in den Ausgaben und da muss man dann natürlich trennen nach 7% und 19% (und ggfs. 0% z.B. bei Briefmarken).

Ich hoffe, das hilft dir?

Viele Grüße

Heike

[…] Download Image Mehr @ das-unternehmerhandbuch.de […]

[…] Download Image Mehr @ das-unternehmerhandbuch.de […]

Hallo und guten Tag,

eine Frage zum Kassenbuch. Ich mache eine EÜR für mein Gewerbe. Habe nun ein 2. Gewerbe im Dienstleistungsbereich (biete Kutschfahrten zu verschiedenen Anlässen an) Ich habe eine 2. Steuernummer ab 2019 . Aus diesem Gewerbe habe ich nur Bareinnahmen und Barausgaben und möchte ich ein Kassenbuch führen. Dies denke ich mal, ist soweit korrekt.

Bei gebuchten Aufträgen erstelle ich eine Rechnung. Wie verbuche ich jedoch die Einnahmen welche ich z. Bsp. auf Events habe, bei denen ich Ponyfahrten anbiete (Fahrgäste x Fahrpreis) (eventuell ist das mit Einnahmen aus Fahrgeschäften vergleichbar). Reicht es aus, wenn ich im Kassenbuch angebe wie viele Personen mitgefahren sind? Und die Besteuerung liegt doch ebenfalls bei 19 % ?

Ich freue mich über eine hilfreiche Antwort.

Vielen Dank

Mit freundlichem Gruß

Katrin

Hi Katrin,

ich denke es reicht bei solchen Events einfach Fahrgäste x Fahrpreis = Einnahme ins Kassenbuch einzutragen.

19% müssten auch stimmen.

Ich bin aber kein Steuerberater und daher ist das nur meine persönliche Einschätzung.

Viele Grüße

Heike

Hallo Heike, vielen Dank dafür. Ich werds erstmal so machen.

LG Katrin

Hallo Frau Lorenz,

vielen Dank für Ihren sehr ausführlichen und hilfreichen Artikel.

Z-Berichte müssen tageweise erstellt werden, gibt es hierfür eine Gesetzesgrundlage oder ein anderes Regelwerk auf das mach sich beziehen kann?

Was passiert, wenn der Z-Bericht ausnahmsweise über 2 Tage oder vielleicht sogar über 5 Tage gehen sollte?

Vielen Dank und viele Grüße

Jan

Hi Jan,

das Z-Bons täglich erstellt werden müssen ergibt sich m.E. aus §146 AO Abs. 1 Satz 2 (https://www.gesetze-im-internet.de/ao_1977/__146.html): „Kasseneinnahmen und Kassenausgaben sind täglich festzuhalten.“

Was genau passiert, wenn man sich daran nicht hält, werden Sie leider erst bei einer Betriebsprüfung feststellen… Das liegt nämlich u.a. im Ermessen des Prüfers, ob er ggfs. ihre gesamte Kasse verwirft und die Umsätze schätzt zum Beispiel. Hier empfehle ich die Rücksprache mit einem Steuerberater, da ich mich damit nicht im Detail auskenne, denn ich habe eine solche Betriebsprüfung noch nicht persönlich erlebt.

Viele Grüße

Heike Lorenz

Guten Tag,

ein sehr nützlicher Beitrag bzgl. eines ordnungsgemäßes Kassenbuch .

Im Netz findet man schwer differenzierte Infos zu diesem Thema.

Das wird meiner Recherche zugute kommen in Sachen Kassensoftware im Gastronomiebereich.

Vielen lieben Dank.

Hallo Frau Lorenz,

bitte Vorsicht mit den Excel-Vorlagen. Die Verwendung von Excel als Werkzeug zum Führen von Grundaufzeichnungen wird von den Finanzbehörden als „Formeller Mangel“ angesehen, da eine Unveränderbarkeit in Excel oder anderen Office-Programmen nicht gegeben ist.

Dieser Mangel kann auch zur Verwerfung und damit zu einer Schätzung führen.

Es ist mir Bewusst, dass dieser Artikel nicht ganz neu ist, eventuell sollte man eine entsprechende Ergänzung machen, damit Ihre Leser nicht in die Falle tappen.

Hallöchen Herr Birnbacher,

vielen Dank für Ihren Hinweis – er trifft (zum Teil) zu :-)

Aber eben nur zum Teil:

1. Wer nicht verpflichtet ist ein „ordnungsgemäßes Kassenbuch“ zu führen, der darf auch einfach eine Excel-Liste nutzen. Hier genügt eine chronologische Belegsammlung, die die einzelnen Transaktionen dokumentiert, sowie eine Liste dieser Aufzeichnungen.

2. Ist man jedoch verpflichtet ein „ordnungsgemäßes Kassenbuch“ zu führen, dann reicht eine Excel-Liste nicht. Korrekt. Da müssen dann (wie auch im Text beschrieben) Änderungen nachvollziehbar sein, d.h. eine Excel-Liste im Computer reicht nicht aus, da Änderungen hier jederzeit gemacht werden können, ohne dass man dies nachvollziehen kann. Man kann aber natürlich einen Vordruck erstellen, diesen täglich ausdrucken und mit Unterschrift versehen. Ändert sich dann doch einmal nachträglich etwas, so sind diese Änderungen so vorzunehmen, dass man die ursprüngliche Variante noch erkennen kann. Also nicht unkenntlich machen, sondern sauber durchstreichen und die Änderung mittels neuer Eintragung machen. Am besten mit Datum und Unterschrift desjenigen, der die Berichtigung vorgenommen hat.

Viele Grüße

Heike Lorenz

Liebe Frau Lorenz,

ich habe ziemlich alle Anfragen nach Ihrem Artikel gelesen und finde es toll, dass ich hier das meiste verstanden habe. Dennoch habe ich eine Frage.

Ich bin freiberuflich nebenberuflich als Heilpraktikerin Psychotherapie tätig und das schon seit 18 Jahren. Ich hatte bislang nur EÜ-Rechnung jährlich zur EinkSteuerklärung abzugeben und dabei nur die Belege vorzuhalten (ohne sie einzureichen). Das heißt also, ich sammle die Belege in einem Ordner und liste das f.d. Steuererklärung ein mal am Ende auf – also nicht zeitnah- (mit excel) schön sortiert nach Einn. und Ausgaben in zeitl. Reihenfolge und gesonderte Tabellen ( macht excel ja so schön) nur für Einn. in den von mir vergebenen Konten ( Honorar Gruppe als Co; Einzelkl , Aufstellungsgruppen, … und dasselbe für Ausgaben in Konten ( Fahrtkosten, Fortbildung, Versicherung, Repräsentationskosten, ect). Manche Ein-/Ausgabe gehe ich noch durch an meinen Kontobewegungen der Sparkasse oder auch mal velotterte Belege und füge sie zeitlich an ( Überweisung von Mitgliedschaften für Nebenerwerb, Honorar der Coleitung, falls ohne Rechnung). Erst dann vergebe ich Positionsnummern und hefte ggf. in diese Reihenfolge stimmig um, ehe ich es einreiche ( nur als Liste).

Ich habe eigentlich nur Bareinnahmen durch die Klienten, die seit längerem so gering ausfallen, dass ich da nur 1-2 Beträge monatlich habe (barzahlung am ende der Sitzung). Ich notiere mir im Termindatenblatt des Klienten die Sitzung und den erhaltenen Betrag. Die Klienten erhalten nach Quartalsende einen Sammelbeleg mit Rechnungsnummer von mir. Diese Rechnungkopie landet in meinen Belegordner.

Sorry- soviel Detail-Infos. Aber ich weiß nicht, ob ich jetzt nach dieser neuen Regelung daran noch etwas ändern „muss“, also diese überwiegenden aber insgesamt geringen Barbewegungen nochmals in ein Buch eintragen!?? ich hätte es dann doppelt notiert und müsste noch den Eigenbeleg schreiben. Finde ich unpraktisch. Und dabei landet das eingenommene Geld postwendend in mein privates Haushaltsgeld.

Wie verhalte ich mich nun korrekterweise?

Beste Grüße

jacbusse

Hallo Frau Busse,

ich kann sie beruhigen – für Unternehmer, die nur eine Einnahmen-Überschuss-Rechnung machen müssen, gibt es keine Neuerungen :-)

Und nein, meiner Meinung nach müssen sie an ihrem bisherigen System gar nichts ändern.

Hauptsache ein Prüfer findet sich bei einer eventuellen Prüfung leicht zurecht und das sollte ja klappen, oder?

Viele Grüße

Heike Lorenz

Hallo und vielen Dank für den interessanten Artikel. Es ist schön hiervon zu lesen. Wenn man es ganz genau wissen möchte kann man ja immer noch den Rechtsanwalt fragen.

Vielen Dank – ich würde jedoch eher den Steuerberater fragen :-)

Hallo wir eröffnen in Kürze ein Kosmetikstudio. Nun hab ich eine Frage: Wie schreibe ich dass in das Kassenbuch, wenn ein Gutschein gekauft bzw und wenn er später eingelöst wird? Sind das beim Kauf bereits Einnahmen oder erst beim einlösen?

Hi Krissi,

es gibt für das Kassenbuch eine ganz simple Regel:

Immer, wenn eine Geldbewegung stattfindet, muss diese ins Kassenbuch eingetragen werden :-)

D.h. für Gutscheine: sobald die gekauft (und vor allem bezahlt werden), muss das im Kassenbuch vermerkt werden.

Viele Grüße & viele Erfolg

Heike

Hi Heike und danke schonmal für die Info! Also schreib ich das bei Gutscheinkauf als Einnahmen…okay und wie schreib ich das wenn der Gutschein eingelöst wird? Garnicht? Wann kommt die Umsatzsteuer ins Spiel? Beim kauf oder beim einlösen? Danke nochmal vorab!

Hey Krissi,

das mit den Gutscheinen & der Umsatzsteuer kommt darauf an, am besten liest du hier mal nach:

https://www.bfd.de/kompetenzbereiche/steuern/detail-news/news/umsatzsteuerliche-behandlung-von-gutscheinen/

Es kommt also darauf an, ob die Leistung, für die der Gutschein steht, ausreichend definiert ist.

Wenn ja, dann wird die Umsatzsteuer sofort fällig, falls nein, erst wenn der Gutschein eingelöst wird.

Ein bisschen tricky, aber in dem Link ist es gut beschrieben.

Und zum Kassenbuch: dort wird immer dann eingetragen, wenn eine Geldbewegung statt findet.

Da dies beim Einlösen ja nicht der Fall ist, schreibst du dann auch nichts auf.

Außer, die Umsatzsteuer wird erst beim Einlösen fällig (s.o.).

Das gehört dann aber nicht ins Kassenbuch, sondern wird nur in deiner Einnahmen-Überschuss-Rechnung notiert.

Ich hoffe, ich konnte dir ein bisschen weiter helfen :-)

Viele Grüße

Heike

Hallo und guten Tag,

ich betreibe im Nebenerwerb ein Kleingewerbe. Wäre somit ja nicht verpflichtet ein Kassenbuch zu führen. Bisher habe ich dies über ein EDV Programm dennoch getätigt. Es wurde mir jedoch nun davon abgeraten, da es ja nicht fälschungssicher wäre.

Da ich eine Vielzahl von Einnahmen habe besteht jedoch nun für mich noch die Frage, ob ich für jede Einnahme auch eine Quittung schreiben muss oder ob der Eintrag ins Kassenbuch ausreicht?

Eine Registrierkasse habe ich nicht.

Vielen Dank im Voraus

Sandra Ost

Hallo Frau Ost,

ich verstehe ihr Problem nicht ganz.

Wenn sie nicht verpflichtet sind ein ordnungsgemäßes Kassenbuch zu führen, wieso machen Sie sich dann Gedanken über die Software, mit der sie es erstellen?

Und nein, eine Quittung müssen sie nur erstellen, wenn der Kunde es wünscht. Für ihre eigenen Aufzeichnungen reicht ein Eintrag im Kassenbuch vollkommen aus.

(Hinweis: ich bin keine Steuerberater & das hier ist meine private Einschätzung)

Viele Grüße

Heike Lorenz

Hallo seit diesem Jahr verwalte Ich die Finanzen in unserem Verein.

Wir sind ein gemeinnütziger e.V

Da wir natürlich nicht verpflichtet sind ein ordnungsgemäßes Kassenbuch zu führen wollte Ich dennoch wissen ob Ich die Monatlichen Kassenbuchaufzeichnungen mit Datum und Unterschrift meiner Endkontrolle versehen muss?

Entschuldigen Sie bitte diese Frage. Wir sind momentan ziemlich in der Umstrukturierung und auf diesem Wege wird auch das Kassenbuch etwas in die Moderne Welt verfrachtet.

Die letzten zehn Jahre sind da nur Kauderwelschzettel.

Als fast komplett neuer Vorstand haben wir uns nun entschlossen die Kasse so irdentlich und richtig zu führen wie wir können.

MfG

Hallo Florian,

die Antwort ist leicht: nein, das müssen Sie nicht.

Wobei es sicher nicht schaden kann dies zu tun, ein Prüfer sieht sowas immer gern :-)

Viele Grüße

Heike Lorenz

Hallo Frau Lorenz,

ich bin Fußpflegerin im Kleingewerbe. Ich habe ein Studio und bin mobil unterwegs..Jetzt macht mir das ganze Kassensystem Kopfzerbrechen.Ich habe ein Portmonee wo meine Einnahmen drin habe.Meine Frage muss ich jeden Tag ein Zählprotokoll im Portmonee haben oder reicht das wenn ich die jeweilige Summe am Tag zu der vorherigen Summe dazu zähle. Oder muss ich genau belegen wie viele Scheine und Geldstücke ich darin habe.

LG M.Sedlatzek

Hallo Frau Sedlatzek,

als Kleinunternehmer (ich denke, das meinen Sie mir Kleingewerbe) sind sie überhaupt nicht verpflichtet ein „ordnungsgemäßes Kassenbuch“ zu führen.

D.h. sie müssen nur Ihre Bareinnahmen und Barausgaben ganz ordentlich aufschreiben, das reicht schon :-)

Ein Zählprotokoll ist nicht erforderlich meiner Meinung nach.

Vielleicht hilft ihnen auch dies hier weiter: https://das-unternehmerhandbuch.de/ordnungsgemaesses-kassenbuch-faq/#Wer_muss_ein_ordnungsgemaesses_Kassenbuch_fuehren

Viele Grüße

Heike Lorenz

Ich wollte mich nur mal kurz bedanken. Sitze schon den ganzen Tag vor dem PC um herauszufinden welche kostenpflichtige Software mir helfen wird beim Kassenbuch führen. Ich bin schon einige Zeit selbstständig und nehme einiges bar ein. Nun teilte mir meine Steuerberaterin vor einigen Wochem mit, dass ich ab Januar ein Kassenbuch und ein Zählprotokoll führen muss da sich die Bestimmungen geändert haben. PUH das waren erstmal schlaflose Nächte da ich total ungerne Büroarbeit mache und vor allem auch kaum Ahnung davon habe… So, jetzt am Ende des Tages bin ich auf Ihre Seite gestoßen und dann gibt es die Excel Formulare auch noch UMSONST, mit super ERKLÄRUNG. Ich bin baff. Vielen Dank Sie haben mich gerettet. Ich werde das so auf jeden Fall schaffen. Alles Gute und Danke

Hi Leonie,

das freut mich total, dass ich dir helfen konnte :-)

Viele Erfolg & ein frohes neues Jahr

Heike

[…] La différence avec le taux journalier. Das ordnungsgemäße Kassenbuch – so geht's! […]

Hallo Frau Lorenz,

tolle, interessante Seite.

Ich hab auch gleich eine Frage. Wir handeln auf Wochenmärkten mit Geflügel, Wild und Eiern. Schon viele Jahre. Wir haben keine Registrierkassen. Unsere Kunden zahlen bar und unsere meisten Rechnungen zahlen wir auch bar. Das Kassenbuch habe ich einmal im Monat gemacht. Einnahmen/Ausgaben jeden Tag mit dazu gehörigen durchnummerierten Belegen. Ordentlich und nachvollziehbar. Ich hatte keine Ahnung das ich täglich das Kassenbuch machen muß. Oder Kassenzählprotokoll…. wußte ich auch nicht. Wir nehmen täglich ein-bis mehrere Tausend Euro ein. Da würde so ein Protokoll richtig arbeit machen. Das macht auch niemand unserer Kollegen. Jetzt bin ich ganz verunsichert. Übrigens sind wir Bilanzierungspflichtig.

Was sagen Sie dazu ?

Vielen Dank und freundliche Grüße

Elke

Hallo Elke,

erst einmal vielen Dank für das Lob :-)

Jetzt zu Ihrer Frage: wenn man bilanzierungspflichtig ist, dann gehört auch ein ordnungsgemäßes Kassenbuch dazu.

Und dieses muss „vollständig, richtig, zeitgerecht und geordnet“ erstellt werden.

Einmal im Monat reicht da meiner Meinung nach überhaupt nicht aus.

Zeitgerecht heißt täglich, maximal am Folgetag.

Ob man am Ende des Tages ein Kassenzählprotokoll erstellt oder nicht, scheint mir nicht so wichtig, aber bei den Mengen an Bargeld pro Tag muss man ja irgendwie nachzählen, oder nicht? Wie notierst Du das denn?

Vielleicht hilft dir auch dieser Beitrag weiter: https://das-unternehmerhandbuch.de/ordnungsgemaesses-kassenbuch-faq/

Ich würde auf jeden Fall einmal mit dem Steuerberater sprechen, ehe ihr bei einer Betriebsprüfung Ärger bekommt!

Viele Grüße

Heike

Hallo Heike,

vielen Dank für die schnelle Antwort.

Jetzt zu Deiner Frage: Ich weiß ja wieviel ich am Tag eingenommen habe, z.B. 1500,00 €.

Diese Summe schreibe ich in eine Kasseneinnahmeliste. Dann lege ich die Rechnungen ab von dem Tag z.B. 800,00 €.

Dann hab ich die 700,00 € übrig und sammle jeden Tag bis es zur Bank kommt.

Am Monatsende habe ich einen Ordner voll mit den Rechnungen (in Reihe sortiert) und meiner

täglich eingetragenen Kasseneinnahmeliste. So hat es dann ein Büroservice bekommen und kontiert und das selbe natürlich auch mit den Bankauszügen. Also die Rechnungen passend zu den Abbuchungen. Am Jahresende hat ein Steuerberater die Bilanz erstellt mit den Daten vom Büroservice. Und dabei fällt mir eben auf: Er sieht ja garnicht ob ich täglich oder monatlich Kassenbuch führe.

Das werde ich also als nächstes machen, ihn anrufen und nachfragen.

Ab Januar möchte ich nämlich die Arbeit vom Büroservice selber machen mit Lexware (Buchhalter 2017).

Ich danke Dir schon im voraus

Liebe Grüße

Elke

Hallo Elke,

ich wünsche dir viel Erfolg & bin gespannt, was der Steuerberater sagt :-)

Viele Grüße & ein frohes Fest

Heike

Hallo Frau Lorenz,

ich habe in diesem Jahr eine OHG für Finanzdienstleistungen gegründet und quäle mich gerade mit dem Kassenbuch. Ich bin Bilanzierungspflichtig und muss daher ein Kassenbuch führen. Als Einnahmen habe ich nur Privateinlagen und als Ausgaben Einkäufe (Büromaterial, Kaffee, Blumen fürs Büro, Briefmarken, Bewirtungskosten und Geschenke).

Reicht es wenn ich 1x im Monat das Kassenbuch abschließe ein Kassenzählprotokoll schreibe?

Muss separat auch jeden Monat ein Kassenbericht geschrieben werde?

Ich bedanke mich schon jetzt für Ihre Hilfe!

Beste Grüße

Bernd Müller

Hallo Herr Müller,

erst einmal Glückwunsch zur Selbständigkeit :-)

Was genau verstehen Sie unter einem Kassenbericht? Wenn Sie einen Tageskassenbericht meinen, dann trifft das auf Sie wohl eher nicht zu. Ein Tageskassenbericht kann eine einzelne Auflistung der Buchungen ersetzen, wenn diese unzumutbar ist (z.B. im Bierzelt auf dem Oktoberfest). Bei Ihren wenigen Posten reicht ganz bestimmt ein Kassenbuch völlig aus.

Für das Kassenzählprotokoll gibt es ebenfalls keine wirklich festgeschriebene Regelmäßigkeit.

Wichtig ist nur, dass wenn ein Prüfer kommt die Kasse auch stimmt.

Teilweise reicht sogar ein jährliches Kassenzählprotokoll aus, dass kommt ganz darauf an, wie viel Bargeld sie tatsächlich so hin und her bewegen.

Hier geht es ja nur darum zu schauen, ob der Geldbestand mit den Kassenbewegungen überein stimmt und wenn sich nicht viel bewegt, dann muss man auch nicht dauernd ein Protokoll schreiben :-)

Ich hoffe, das hilft erstmal weiter :-)

Viele Grüße

Heike Lorenz

Guten Abend Frau Lorenz,

ganz, ganz herzlichen Dank für die schnelle Hilfe. Ich fühle mich jetzt sicherer im Umgang mit dem Kassenbuch. Ich finde es toll, wie Sie den Menschen so selbstlos helfen. Ich würde mich freuen, wenn ich mich für die Dienstleistung erkenntlich zeigen kann.

Liebe Grüße aus Potsdam

Bernd Müller

Hallo Herr Müller,

Dankeschön für das Lob, das freut mich wirklich sehr!

Empfehlen sie das Unternehmerhandbuch einfach weiter, dass reicht schon :-)

Viele Grüße

Heike Lorenz

Liebe Frau Lorenz,

ich führe in einem gemeinnützigen Verein das Kassenbuch. Beim „durchnummerieren“ ist die Frage aufgekommen:

Wenn Mitglieder Beiträge einzahlen oder eine Lastschrift vorliegt (ich also keine Rechnung oder Beleg in diesem Sinne habe), muss dieser Geldeingang auch nummeriert werden? Vergebe ich bei regelmäßigen Abzügen – wie Miete – auch eine Nummer? Und was ist hier der Beleg?

Wenn jemand eine Rechnung begleicht, ein Geldeingang da ist, kann ich die Rechnung als Nachweis beilegen.

Ein großes Lob an Ihren Artikel. Alles ist sehr verständlich und klar formuliert und auch für Neueinsteiger nachvollziehbar.

Hallo Frau Schulze,

vielen Dank für das Lob – das freut mich wirklich sehr :-)

Kurz zu Ihrer Frage: als Verein sind sie gar nicht verpflichtet ein „ordnungsgemäßes“ Kassenbuch zu führen, d.h. die Regeln für Ihr Kassenbuch sind weit weniger streng.

Es genügt eine chronologische Belegsammlung, die die einzelnen Transaktionen dokumentiert, sowie eine Liste dieser Aufzeichnungen.

Hinter allen von Ihnen genannten Vorgängen stecken ja Verträge, oder?

D.h. dazu gibt es einen „Sammelbeleg“ und nicht immer einzelne Quittungen o.ä.

So lange ein Prüfer diese Verträge schnell und unproblematisch nachvollziehen kann, ist alles in Ordnung.

Ich würde mir bei der Nummerierung nicht allzu viel Sorgen machen, denn wie gesagt, sie müssen nur ein „normales“ Kassenbuch führen und kein „ordnungsgemäßes“.

Hoffentlich konnte ich ein wenig weiterhelfen :-)

Sonnige Grüße

Heike Lorenz

Hallo Frau Lorenz,

ich benötige auch mal dringend Hilfe. Ich führe ein Kassenbuch für die Hauptkasse. Zudem führe ich zu Veranstaltungen zwei Unterkassen (Eintritt und Getränke). Für diese Unterkassen habe ich einen Kassenbericht geschrieben. Diese enthalten natürlich Einnahmen, aber auch Ausgaben (sprich Barentnahmen z.B. zur Zahlung der Bandgage). Da mein Buchführungsprogramm nur ein Kassenbuch enthält, frage ich mich nun, wie ich die Kassen abschließe und die Einnahmen und Ausgaben in die Hauptkasse übertrage.

Hallo Frau Haack,

ich würde die jeweilige Summe der Kassenberichte einfach in die Kasse buchen.

Als Beleg für die Buchung dient dann der Kassenbericht.

Die Details aus den Berichten sind dann natürlich nicht im Programm erfasst, aber eine andere Möglichkeit fällt mir nicht ein.

Viele Grüße

Heike Lorenz

Guten Tag Frau Lorenz,

mein Unternehmen ist ein Einzelunternehmen. Ich muss eine Einnahmeüberschussrechnung erstellen. Gestartet habe ich mit dem ganzen Mitte 2015. Ich produziere u.a. Speiseeis für die Gastronomie und am Wochenende verkauf ich es direkt dem privaten Kunden auf die Hand.

Nun war eine Dame des Finanzamtes da und prüfte ob mein Inventar auch vollständig da sei. Wegen den ganzen maschinellen Anschaffungen war die Vorsteuer die ich zurückerhalten habe über die ersten Monate immer im 4 stelligen Bereich. Nun sagte die Dame, dass ich ein Kassenbericht schreiben muss aus dem hervorgeht, was aus der Kasse ein- und ausgegangen ist. Um dem ganzen die Krone aufzusetzen, meinte die Dame, dass ich für jeden Kunden einen einzelnen Eintrag machen muss, auch wenn er nur eine Kugel kauft. Ich stelle mir das in der Saison wo die Laufkundschaft kommt recht schwierig vor für jeden einzelnen Kunden so einen Eintrag aufzuschreiben. Außerdem dachte ich, dass ich keine Kassenberichte mit einer Einnahmeüberschussrechnung machen muss. Mein Steuerberater sagte zu mir, dass das völliger Unsinn sei, aber wenn das Finanzamt das verlange könne man wohl wenig machen.

Gibt es Wege, dass zu vermeiden oder bin ich dem Finanzamt da ausgeliefert?

Mit freundlichen Grüßen

Alex Honner

Hallo Herr Honner,

da muss ich mich jetzt selbst erst einmal schlau machen – ich melde mich, sobald ich mehr weiß :-)

Viele Grüße

Heike Lorenz

Also wenn ich das richtig sehe, kann das Finanzamt von jemandem, der Einnahmen-Überschuss-Rechnung macht, kein Kassenbuch verlangen:

https://www.steuertipps.de/selbststaendig-freiberufler/einnahmen-ueberschuss-rechnung/euer-keine-pflicht-zum-kassenbuch-aber-aufzeichnungen-muessen-sein

https://dejure.org/dienste/vernetzung/rechtsprechung?Text=BFH/NV%202006,%20940

Ich bin aber weder Rechtsanwalt noch Steuerberater, aber vielleicht helfen die beiden Links und der BFH-Beschluss vom 16.2.2006, X B 57/05, BFH/NV 2006 S. 940 beim Gespräch mit dem Steuerberater?

Außerdem würde ich auch noch einmal das Gespräch mit dem Finanzamt suchen, dass kann ja nicht funktionieren, jede einzelne Eiskugel zu notieren!

Viel Erfolg

Heike Lorenz

Guten Tag Frau Lorenz,

ich arbeite in einem Restaurant, welches nur Bargeldgeschälte betreibt und ohne eine Registrierkasse arbeitet. Sie führen lediglich ein Kassenbuch und zählen am Tagesende wie viel sie eingenommen haben indem Sie Soll Bestand minus Ist Bestand rechnen. Es wird sonst weiter nichts notiert und nichts festgehalten wie z.B. Mitarbeiterverzehr oder Verluste z.B. durch Stornierungen. Ich frage mich ob das so erlaubt ist und ob es da eine Sonderregelung zwischen dem Finanzamt und dem Unternehmen gibt. Denn wenn man eine Registrierkasse hat muss man doch so unheimlich viel beachten oder nicht? Wie sieht die ordnungsgemäße Buchführung aus und alles was dazu gehört wenn man kein Kassensystem hat? Ich finde viele Informationen über die ordnungsgemäße Buchführung mit einem Kassensystem aber leider keine Informationen, wenn man kein Kassensystem hat. Ihre Seite erzählt ja auch lediglich die Buchführung eines Kassenbuches oder ist das alles was man machen muss?

Liebe Grüße M.Nissen

Hallo Frau Nissen,

grundsätzlich muss gar nicht jeder ein Kassensystem haben oder ein Kassenbuch führen. Da bedarf es keiner Sonderabsprachen mit dem Finanzamt:

„Steuerpflichtige, die Ihren Gewinn durch Bilanzierung ermitteln, sind gesetzlich verpflichtet Kassenbuch zu führen. Bei einer Gewinnermittlung durch Einnahmen-Überschuss-Rechnung (EÜR) nach § 4 Abs. 3 EStG besteht hingegen grundsätzlich keine Pflicht zur Kassenbuchführung.“

Daher kann es sein, dass bei dem beschriebenen Restaurant keine Pflicht besteht ein Kassenbuch zu führen oder ein Kassensystem zu nutzen …

Viele Grüße

Heike Lorenz

Hallo,

als erstes vielen Dank für diese hilfreiche Internetseite!

Wir möchten mehrere Getränkeautomaten aufstellen und betreiben. Wie muss ich da mit dem Kassenbuch verfahren? Zählt jeder Automat für sich als einzelne Kasse und muss ich für jeden einzelnen Automaten ein Kassenbuch führen? Oder zähle ich alle Münzen, die aus einem Automat entnommen werden mittels Zählprotokoll und schreibe diese Einnahmen dann untereinander in das (Haupt)Kassenbuch von der Barkasse (z.B. Geldkassette)? Natürlich abzüglich des Wechselgeldes, das im Automaten verbleibt.

Muss ich dann noch extra einen Eigenbeleg für die Einzahlung anfertigen oder reichen die Zählprotokolle der Automaten?

Vielen Dank,

Sebastian

Hi Sebastian,

erst einmal Danke für das Kompliment!

Ich würde die Variante B wählen.

Also 1 Kassenbuch mit einzelnen Einträgen für jeden Automaten.

Und wenn ihr für jeden Automaten ein Zählprotokoll habt, dann braucht ihr auch keinen zusätzlichen Eigenbeleg denke ich.

Wozu auch?

Trotzdem würde ich zur Sicherheit noch mal einen Steuerberater fragen, ehe ihr dann später Probleme bekommt :-)

Viel Erfolg

Heike

Hallo Heike,

vielen Dank für die schnelle Antwort.

Eine Frage hätte ich noch zum Thema: Wie genau muss ich die Einnahmen aus einem Automaten aufschreiben? Reicht es, den gesamten Münzbestand im Automaten zu zählen und zu erfassen oder muss ich die verkauften Waren einzeln aufschreiben (also z.B. 5x Mars für je 0,50 Euro; 3x Haribo für je 1,00 Euro usw.)?

Natürlich werde ich mir die verkauften Artikel für mich notieren (ich will ja wissen was gut läuft und was ich nachkaufen muss), aber hat das etwas im Kassenbuch (oder irgendwo anders) zu suchen? Alle Artikel werden USt-frei verkauft (Kleinunternehmer).

Danke,

Sebastian

Hi Sebastian,

da muss ich jetzt erstmal nachdenken…

Also: grundsätzlich musst Du natürlich notieren, was genau Du verkauft hast.

Bei einer Prüfung muss der Prüfer nachvollziehen können, was genau Du eingekauft und verkauft hast.

Also dein Wareneingang und dein Warenausgang müssen genau nachvollziehbar sein – könnte ja auch sein, dass Du das eine oder andere Mars selbst gegessen hast oder etwas wegschmeißen musstest, weil es abgelaufen war oder so…

Ob das jetzt ins Kassenbuch muss?

Eher nicht, aber nachvollziehbar muss es auf jeden Fall sein.

Und warum nicht einen Verweis auf den Warenzettel ins Kassenbuch einfügen?

Nach dem Motto: Umsatz = xxx EUR, Ware s. Warenzettel Nr. 17 vom 31.01.2016.

Dann sollte es passen.

Und auch für Dich ist das gut, denn so kannst Du nachvollziehen, welchen Umsatz Du mit welchen Waren an welchem Tag gemacht hast!

Viele Grüße

Heike

Hallo

ein Frage, wie soll ich das machen wenn ich nicht täglich Einnahmen und Ausgaben habe? Also z.B. Montag Ausgabe von 5,99€ und dann Donnerstag wieder 8,22€ und Samstag Einnahme von 50€. Wie führe ich da dann mein Kassenbuch?

Hallo Nadine,

ich verstehe deine Frage leider nicht wirklich…

Du trägst natürlich die Kassenbewegungen dann ein, wenn Du welche hast.

Oder was meinst Du genau?

Viele Grüße

Heike

Hallo,

ich habe nicht täglich ein Einnahmen und Ausgaben, muss ich trotzdem täglich einen Kassenbericht oder ins Kassenbuch schreiben? zbw. wenn ich 3 Tage keine Einnahmen und Ausgaben habe schreibe ich drei Tage nur Datum Anfang und Endbestand auf???

Hallo Nadine,

nein – ich verstehe die Vorschriften so, dass Du nur dann etwas eintragen musst, wenn auch wirklich etwas passiert ist.

Vollständig, lückenlos und zeitnah – das erfüllst du auch, wenn nur dann etwas einträgst, wenn du auch wirklich etwas bar gekauft hast.

Viele Grüße

Heike

Schönen Guten Tag Frau Lorenz,

ich bin derzeit in einer Ausbildung zum Kaufmann für Büromanagement und habe jetzt die Aufgabe bekommen mich um das Kassenbuch zu kümmern.

Rein von der Sache her habe ich dank ihrem Artikel schon verstanden Wieso ein Kassenbuch geführt werden muss und beim wem ( arbeite bei einer KG deshalb ist es ja sowieso ein muss)

Meine Frage bezieht sich daher eher darauf auf was sollte ich achten damit mir keine Fehler unterlaufen ? Gibt es Tipps die es eventuell vereinfachen? Mir kommt es nämlich so vor als ob ein Kassenbuch zu führen nicht gerade einfach ist. Wahrscheinlich denke ich aber am Ende auch viel zu kompliziert.

Ich hoffe sie können mir irgendwie weiterhelfen.

Mit freundlichen Grüßen

Mirco Uterwedde

Hallo Herr Uterwedde,

mein wichtigster Tipp: das Kassenbuch immer zeitnah führen!

Denn sonst verliert man schnell den Überblick.

Und sich ein wenig Ruhe & Zeit dafür nehmen, dann klappt das schon :-)

Viel Erfolg

Heike Lorenz

P.S.: Bei speziellen Problemen gerne nochmal einen Kommentar hinterlassen!

Guten Tag, – wie muss im Verein die Barkasse geführt werden? Schöne Grüsse und einen guten Tag.

Hallo,

was genau meinen Sie mit „wie“? Die Umsatzsteuer? Oder was genau?

Viele Grüße

Heike Lorenz

Hallo und guten Tag, wir sind ein Verein e. V. und unsere Bewirtschaftstungsbeauftrage möchte die

Bewirtungskasse nicht offen legen. Ich will, dass Einnahmen und Ausgaben genau aufgeschrieben werden,

die Belege bereit sind. Es handelt sich nicht um grosse Beträge ( so 300 – 500 Euro ), aber trotzdem verlange

ich eine Kassenführung nach dem Buchhaltungsprinzip. Die Bewirtschaftungsbeauftrage sagt, es sei immer

so gewesen, dass die Barkasse nicht in Erscheinung getreten ist und sie auch immer damit für den Verein

eingekauft hat. Putzmittel, Deko, Betriebsmittel usw. Ich ( neue Kassiererin ) erwarte jedoch , dass alle

Vorgänge genaue dokumentiert und belegt werden. Es gab schon unschöne Szenen. Ist das zu viel verlangt? Gruss und Danke!

Hm,

ich bin ja kein Steuerberater oder Rechtsanwalt, aber heimliche Kassen kommen mir komisch vor… Das kann m.E. nicht sein, dass da jemand Vereinsgeld ohne Dokumentation ausgibt.

Viel Erfolg bei der Klärung!

Beste Grüße

Heike Lorenz

Hallo, ich habe ein kleines Nebengewerbe (seit August 2015) und mache gerade meine erste Monatsabrechnung. Ich habe am Anfang einige Ausgaben gehabt wie z.B. Gewerbescheinanmeldung, Bürobedarf, Material etc. Diese Ausgaben habe ich aus meinem privaten Portemonaie bezahlt. Die Rechnungen kann ich ja absetzen. Am Ende des Monats waren es aber jetzt mehr Ausgaben als Einnahmen. Muss ich dieses Minus mit einer Privateinzahlung im Kassenbuch ausgleichen? Ist ja am Anfang etwas schwierig. Oder kann man ruhig mit dem Minus Betrag in den nächsten Monat reingehen? Da ich jetzt die Anschaffungen gemacht habe, denke ich das ich mit plus in dem nächsten Monat rausgehen werde.

MfG Sina

Hallo Sina,

eine Kasse kann niemals negativ sein – so wie ein Portemonnaie auch niemals weniger Geld als 0 EUR enthalten kann.

Daher vermutest du völlig richtig, dass Du zunächst eine „Privateinlage“ in die Kasse tun musst, damit dies nicht passiert :-)

Ich wünsche Dir viel Erfolg mit deinem kleinen Business!

Viele Grüße

Heike

Liebe Frau Lorenz,

ich habe vor 3 Wochen in einer Fa. (KG) angefangen, die gerade im Aufbau ist und mir wurde die Kassenbuchführung übertragen. Wir haben eigentlich nur Barauszahlungen von IT-Experten aufgrund einer Rechnung und eben wenn wir Büromaterial bar einkaufen.

Nun zu meinen Fragen:

1) Den Anfangsbestand an Briefmarken habe ich als Barbetrag auf den tatsächlichen Barbetrag aufaddiert. Ist das korrekt?

2) Heute gab mir der Geschäftsführer einen EC-Karten Beleg (Quittung, die mit der EC-Karte bezahlt wurde. Wie soll ich diesen Betrag denn vermerken? Gehört diese Zahlung überhaupt ins Kassenbuch? – Ich meine Nein, mein Geschäftsführer meint ja.

Ich freue mich schon über eine Antwort und bedanke mich schon im Voraus für Ihre Hilfe!

Mit freundlichen Grüßen

Anita Stoiber

Hallo Frau Stoiber,

dann schauen wir mal:

1. Briefmarken sind kein Bargeld, gehören also nicht in die Kasse. Als sie gekauft wurden gab es ja schließlich eine Ausgabe mit Beleg – dieser gehört in die Kasse.

2. Da stellt sich die Frage, von welchem Konto der ec-Karten-Betrag abgebucht wird. Wird vom Geschäftskonto abgebucht gehört der Beleg zu den Bankunterlagen und nicht in die Kasse. Ist es ein privater ec-Beleg und soll bar erstattet werden, dann gehört der Beleg in die Kasse :-)

Ich hoffe das hilft ein wenig weiter!

Sonnige Grüße

Heike Lorenz

Liebe Frau Lorenz,

ich habe folgendes Problem. Ich weiß nicht wie ich bei meiner UG die Barkasse führen muss. Ich möchte diese gerne schriftlich führen, da ich gelesen habe, dass Software oder Excel nicht vom Finanzamt akzeptiert wird und es wurde mir auch vom Steuerberater empfohlen.

Im Büroladen habe ich nun folgendes zur Auswahl: Kassenbuch, Kassenbestandsrechnung, Kassenabrechnung, Kassenberichtsheft.

Wo liegt der Unterschied der einzelnen Bücher?

Mein Unternehmen bietet Dienstleistungen an, wo ich 2-3 Mal die Woche Barzahlungen von Kunden entgegen nehme. Die restlichen Zahlungen werden auf Rechnung bezahlt und auf das Firmenkonto überwiesen. Welches Buch muss ich nun für meine Barkasse nehmen? Der Steuerberater sagt, dass ich ein Kassenberichtsheft führen muss und kein Kassenbuch. Für mich sieht das Kassenbuch aber viel sinniger aus, denn ich muss ja nur den Eingang und den Ausgnag der Barkasse dokumentieren, oder? Für die einzelnen Barzahlungen stelle ich Quittungen aus.

Nun bin ich total verwirrt. Können Sie mir sagen, ob ich wirklich nicht das Kassenbuch nehmen soll und vielleicht auch warum?

Herzliche Grüße

Elke

Liebe Elke,

ich muss ganz ehrlich sagen – ich habe keine Ahnung wo die Unterschiede liegen.

Aber wenn ihr Steuerberater sowas empfiehlt, da muss er doch auch eine Begründung haben, oder?

Ich würde das mit ihm noch einmal genau besprechen, wofür hat man denn einen Steuerberater :-)

Würde mich freuen, wenn Sie seine Antwort hier in den Kommentaren hinterlassen, dann können wir alle was lernen, OK?

Tut mir wirklich leid…

Viele Grüße

Heike Lorenz

Hallo,

ich habe ein Nebengewerbe (Beratung und Analyse). Bisher habe ich meine Dienstleistungen nur auf Rechnung erbracht. Ich moechte einen kostenlosen einfuehrenden Vortrag ueber meine Taetigkeit halten und anschliessend den Gaesten fuer kleinen Baetrag Kurzanalysen anbieten. Es wird Bar bezahlt ohne Rechnung. Wie ist dies ordnungsgemaess aufzuzeichnen?

Danke im Voraus

Galina

Hallo Galina,

Du kannst natürlich jedem eine Quittung ausstellen, dann können deine Kunden das auch von der Steuer absetzen.

Ansonsten erfasst Du die Einnahmen einfach in deinem Kassenbuch & gut. Ist doch in Kneipen genau das gleiche, da ist es ja auch bar und ohne Rechnung :-)

Viele Grüße

Heike

Hallo,

wir haben ein einzelunternehmen und sind umsatzsteuerbefreit. Bis jetzt hat meine mutter das kassenbuch geführt und das girokonto mit aufgeführt. Das ist ja falsch, so wie ich das verstehe, aber was passiert dann mit dem girokonto? Wie erfasse ich das? Wie bekomme ich das aus dem kassenbuch?

Hallo Dana,

ich verstehe leider deine Frage nicht ganz: wieso wurde das Girokonto mit ins Kassenbuch eingetragen? Kassenbuch heißt doch eindeutig Kassenbuch.

Oder hat deine Mutter einfach eine große Liste mit allen Einnahmen und Ausgaben gemacht? Das ist dann ja kein Kassenbuch.

Und wo drin hat sie alles eingetragen, wo du es jetzt wieder raus haben willst? In ein Buch? In eine Software?

Das Girokonto wird ganz normal in der Einnahmen-Überschuss-Rechnung erfasst, dafür gibt es ja die Kontoauszüge & die zu jeder Transaktion gehörenden Belege. Das braucht man dann ja nicht nochmal abzuschreiben.

Ein paar mehr Infos wären gut, damit ich wirklich helfen kann!

Viele Grüße

Heike

Hallo,

wir schreiben ALLES in das Sigel Kassenabrechnungsbuch ein. Alle Einnahmen und Alle Ausgaben.

Langsam denke ich, das man unseres nicht als Kassenbuch, sondern eher als Einnahmen-Überschuss-Rechnung bezeichnen kann, oder?

Dann wäre es ja Richtig, wenn das Girokonto da mit auftaucht.

Sind ja ein Kleinunternehmen/Einzelunternehmen, Umsatzsteuerbefreit i.s.d §19 Abs.1 UStG.

Hallo Dana,

ja, so würde ich das auch sehen. Zur Vorsicht solltet ihr aber vielleicht nochmal einen Steuerberater fragen, nicht, dass bei einer Betriebsprüfung dann alles schief läuft!

Viele Grüße

Heike

Hallo,

mich würde interessieren ob z.B. die kostenlose und, meiner Meinung nach, sehr einfache Software „FGS CashBook/Kassenbuch“ vom Finanzamt zugelassen ist. Ich hab derzeit eine Betriebsprüfung und der Prüferin passt eigentlich nichts.

Sie sagt, dass mein Kassenbuch mit dem gleichen Stift und der gleichen Handschrift zu sauber geschrieben ist und somit nachvollzogen werden kann, dass das Buch manipuliert wurde (monatlich geschrieben ect); und dass jede Software, die nicht fälschungssicher ist (Nummerierung und Datum können nicht geändert werden ect), nicht zulässig sei ?!?! Das höre ich das erste mal ?! Zudem mache ich seit einem Jahr die Kasse mit dieser Software (FGS Kassenbuch). Find das eben sehr praktisch.

Hallo Michael,

ob das Programm vom Finanzamt zugelassen ist kann ich nur raten, frag doch einfach mal beim Hersteller nach. Es scheint aber so zu sein: https://www.fgs-ltd.com/de/kassenbuch/form/FGS_GDBu.pdf

Grundsätzlich ist die Frage, ob Du überhaupt zur Führung eines „ordnungsgemäßen Kassenbuchs“ verpflichtet bist. Ich zitiere mich jetzt mal selbst: “ Wer muss ein ordnungsgemäßes Kassenbuch führen? Steuerpflichtige, die Ihren Gewinn durch Bilanzierung ermitteln, sind gesetzlich verpflichtet Kassenbuch zu führen. Bei einer Gewinnermittlung durch Einnahmen-Überschuss-Rechnung (EÜR) nach § 4 Abs. 3 EStG besteht hingegen grundsätzlich keine Pflicht zur Kassenbuchführung.“

Das gleiche gilt auch für die Software. Nicht jeder hat da die gleichen Auflagen seitens des Finanzamts.

Seid ihr eine GmbH? Oder bist du Freiberufler? Um was für eine Rechtsform handelt es sich bei deiner Firma?

Viele Grüße

Heike

Hallo,

ich habe gleich 3 Fragen:

Kassenbuch: Februar ist abgeschlossen und es ist noch eine Quittung vom Februar da, was soll man damit machen? An dem Tag eintragen wo man Sie findet? oder was??

Barauszahlung? Wie soll man das im Kassenbuch machen, wenn jmd Bargeld für z. B. tanken holt und es aber am selben Tag nicht wieder bringt?was muss man ins Kassenbuch eintragen

Gutschein? der nicht in der Kasse war, wie trage ich das ins Kassenbuch ein. Gutschein geschenkt bekommen, wegen gutem Umsatz. Was mache ich damit???

Vielen Dank und liebe Grüße

Daniela Schröder

Hallo Frau Schröder,

dann will ich mal versuchen, Ihre Fragen zu beantworten :-)

1. Beleg kommt zu spät: einfach auf dem Beleg den Buchungstag notieren & ihn dann später buchen. Wichtig ist ja nicht das Belegdatum, sondern der Tag, an dem das Geld aus der Kasse ausgezahlt wurde. Wichtig: Wenn man zur Führung eines „ordnungsgemäßen Kassenbuchs“ verpflichtet ist, dann muss das Saldo in der Kasse immer stimmen. Hat man also das Geld für den Beleg schon früher entnommen, hätte man ja merken müssen, das er fehlt. Hat aber ein Mitarbeiter privat etwas vorgestreckt und kommt erst später mit dem Beleg, dann erfolgt der Geldausgang ja auch erst später und man kann ihn auch erst dann buchen.

2. Barauszahlung: man notiert an dem Tag, an dem das Geld die Kasse verlassen hat einen „Vorschuss“ für den Mitarbeiter und die Gegenbuchung erfolgt dann an dem Tag, an dem er mit Quittung und Restgeld wieder kommt. Wichtig: den Vorschuss dann auch komplett ausbuchen und nicht nur das Restgeld!

3. Gutschein: hier verstehe ich die Frage leider nicht. Was ist das für ein Gutschein? Von wem kommt der? Und wieso muss der in die Kasse?

Ich hoffe, das hilft ein wenig weiter?

Sonnige Grüße

Heike Lorenz

Liebe Frau Lorenz,

danke für Ihre Antworten.

Das mit dem Gutschein ist so. Er lag schon länger in der Kasse (Bekommen von einem Baumarkt, wegen guten Umsatz). Der Kollege hat ihn dann eingelöst ohne das er irgendwo registriert wurde und es kommt noch dazu das er zu dem Gutschein noch etwas drauf zahlen musste.

Ist es jetzt etwas verständlicher?

Liebe Grüße

Daniela Schröder

Hm,

was steht denn auf dem Kassenbon? Ich denke, dass ist wie ein Rabatt & man bucht nur das, was ihr Kollege zugezahlt hat.

Viele Grüße

Heike Lorenz

Hallo Frau Lorenz,

ich betreibe zeit Oktober 2014 ein Bistro und muss den Tagesbericht machen komme aber damit nicht zurecht können sie mir da Helfen auch wegen der % Rechnung also bei Getränken auser Haus und im Haus wieviel % muss ich dann schreiben .

Wäre Nett könnten sie mir da weiterhelfen.

Mit freundlichen Grüßen

Birgit Schaub

Hallo Frau Schaub,

es ist ein wenig verwirrend, aber eindeutig geregelt:

So werden z.B. Getränke generell mit 19% besteuert. Ausnahmen: Mineralwasser und Milch. In der Gastronomie unterliegt Essen zum Mitnehmen und neu auch die Übernachtung dem ermäßigten Steuersatz von 7%, während Speisen, die im Lokal verzehrt werden, mit dem allgemeinen Steuersatz von 19% besteuert werden.

(Link zum nachlesen: https://www.steuerberaten.de/tag/umsatzsteuersatz/ )

Viele Grüße

Heike Lorenz

Hallo,

eine kurze Frage zur Excel-Variante. Kann ich den bei Excel Alles eintragen und dann ausdrucken und unterschreiben oder muss ich den Vordruck ausdrucken und dann Handschriftlich eintragen?

Lg Sarah

Hallo Sarah,

beides geht :-)

Viele Grüße

Heike

Ich hatte irgend wo gelesen das es auffällig wäre wenn nicht zB 1 mal im Monat etwas falsch eingetragen wurde und dann durchgestrichen und neu geschrieben ist. Da dachte ich wenn man das direkt auf Excel eingibt gibt es ja keine Fehler auch wenn man es zum Schluss ausdruckt und hatte Angst das man das vorwerfen könnte. Wenn man sich auf Excel vertippt korrigiert man das ja sofot und man sieht es nicht auf dem Ausdruck.

Lg und vielen Dank

Also ein Kunde von mir macht das schon seit Jahren mit Excel, ausdrucken & unterschreiben. Er hatte mehrere Betriebsprüfungen und keiner hat das beanstandet…

LG

Heike

Hallo,

ich bin ein bisschen durcheiander, Im Kaasenbuch oben steht bei Privatentnahme von €100 steuersatz 19%??? steuer enthalten

€15,97

Wieso muss man bei Privatent. den steuer berchnen???

Danke vielmals

Karl

Oh mannomannomann – das ist natürlich Quatsch.

Ich habe den Fehler sofort korrigiert!

Danke für’s genaue Hinsehen!

Viele Grüße

Heike

ich bin selbständige Yogalehrerin und gehe ab 2014 zurück in die Kleinunternehmerschaft, d.h. ohne Umsatzsteuerabführung an das Finanzamt. Wenn ich jetzt mein Einnahmen-Ausgabenbuch selbst führe, wie muss ich die Honorareinnahmen angeben, jeden Teilnehmer einzeln oder kann ich die Teilnehmer in Kurse zusammenführen?

ca 6Kurse mit 10-14 Teilnehmern, das 3x im Jahr, wie kann ich das zusammenfassen? oder geht das gar nicht.

Freundliche Grüße

Gudrun Gambietz

Hallo Gudrun,

es gibt (wie immer) mehrere Möglichkeiten!

Das wichtigste bei der ganzen Sache ist, dass ein unbeteiligter Dritter einfach nachvollziehen kann, wie sich so eine Buchung zusammensetzt.

Das heißt: Du kannst entweder jeden Beitrag einzeln aufführen oder einfach den Gesamtbetrag eintragen und die Liste der Kursteilnehmer beifügen.

Da zahlt ja jeder den gleichen Betrag, oder?

Oder du hast irgendwo ordentlich abgeheftet deine Listen mit den Kursteilnehmern und schreibst ins Kassenbuch z.B. „Honorar Kurs 25.11.14“ und die Gesamteinnahme für diesen Kurs.

So oder so kann der Prüfer (= der unbeteiligte Dritte) dann sofort kontrollieren, ob du deine Einnahmen korrekt erfasst hast & alles ist gut!

Viel Erfolg & sonnige Grüße

Heike

hallo ja genau das meinte ich danke für die antwort

ich verstehe alle angaben bezüglich des kassabuches jedoch verste ich nicht welche % prozente in das kassabuchs gehört

Hallo Claudia,

ich denke, du meinst den Mehrwert-Steuersatz, oder?

Das kommt natürlich auf den jeweiligen Beleg an, den du ins Kassenbuch übernehmen möchtest. Da sollte der Mehrwertsteuersatz draufstehen.

In Deutschland gibt es z.Zt. 7% (z.B. Zeitschriften und Bücher) und 19% (z.B. Büromaterial). Es gibt aber auch Kosten, die überhaupt keine Mehrwertsteuer enthalten, z.B. Briefmarken.

Du musst also bei jeder Buchung im Kassenbuch prüfen, welcher Steuersatz einzutragen ist.

Viele Grüße

Heike

Hallo und guten Morgen,

bitte entschuldigen sie, wenn meine Frage dumm sein sollte, aber ich bin etwas verwirrt.

Ich habe mir die Excel-Datei runtergeldaden, und versuche sie für unsere Zwecke zu nutzen.

Nun bin ich beim Kassenbuch etwas verwirrt. Die Ausgabe für die Fachzeitschrift wird im Kassenbestand addiert. Habe ich ein Brett vor dem Kopf, und habe etwas missverstanden, oder ist da ein Fehler in der Formel??

Auch wüsste ich gerne, ob ein mit Excel geführtes Kassenbuch, vom Finanzamt anerkannt wird, oder ob ich doch eins der vielen angebotenen Fertiglösungen (Programme) kaufen sollte .

Ich würde mich über eine Antwort sehr freuen

Mit freundlichen Grüßen

Brigitte Müller

Hallo & guten Abend!

Nein, kein Brett vor dem Kopf, sondern sehr gut aufgepasst!

Ich hatte den Betrag für die Fachzeitschrift irrtümlich ohne Minus davor eingetragen!

Habe ich natürlich sofort korrigiert und die aktualisierte Vorlage hochgeladen.

Danke dafür!

Jetzt aber zum Thema Kassenbuch & Excel: die Antwort ist zwar doof, aber „es kommt darauf an“. Und zwar kommt es darauf an, ob man zum Führen eines Kassenbuch lt. Gesetzt verpflichtet ist oder nicht.

Wenn nicht, dann ist die Form egal.

Wenn doch, dann ist eine Excel-Liste im Computer nicht ausreichend, da „Änderungen nachvollziehbar“ sein müssen. D.h. eine Excel-Liste im Computer reicht nicht aus, da Änderungen hier jederzeit gemacht werden können, ohne dass man dies nachvollziehen kann. Man kann natürlich einen Vordruck erstellen, diesen täglich ausdrucken und mit Unterschrift versehen. Ändert sich dann doch einmal nachträglich etwas, so sind diese Änderungen so vorzunehmen, dass man die ursprüngliche Variante noch erkennen kann. Also nicht unkenntlich machen, sondern sauber durchstreichen und die Änderung mittels neuer Eintragung machen. Am besten mit Datum und Unterschrift desjenigen, der die Berichtigung vorgenommen hat.

In jedem Fall würde ich bei Kassenbuchpflicht den Steuerberater meines Vertrauens fragen, nicht dass einem solche Ausdrucke nachträglich um die Ohren fliegen, wenn eine Betriebsprüfung kommt.

Ich selbst bin leider kein Steuerberater…

Ich hoffe, ich konnte ein wenig Licht ins Dunkle bringen?

Vielen Dank für’s genaue Hinschauen & viele Grüße

Heike Lorenz