Neulich bin ich mit einem Kunden über das Thema „Zusammenfassende Meldung“ gestolpert. Ich bin ja kein Steuerberater, so dass ich mit solchen Themen nicht dauernd in Berührung komme. Aber jetzt war es soweit und ich habe nebenbei festgestellt, dass sogar ich selbst eine Zusammenfassende Meldung abgeben muss!

Nach einigen Recherche und Telefonaten hat es dann geklappt. Mein Buchhaltungsprogramm benutzt jetzt die richtigen Zellen bei der Umsatzsteuervoranmeldung und ich habe meine ersten korrekten Zusammenfassenden Meldungen (ZM) abgegeben. Puh, was für ein Kampf!

Wie es geht? Einfach weiterlesen…

Hier eine Anleitung, um selbst eine Zusammenfassende Meldung abzugeben und herauszufinden, ob man das überhaupt muss. Zusätzlich noch ein paar nützliche Links ;-)

Anmerkung vorab: Ich bin kein Rechtsanwalt, Steuerberater oder Wirtschaftsprüfer und die dargestellten Informationen spiegeln meine persönliche Meinung wider.

Inhalt

Was ist eine Zusammenfassende Meldung?

Ich zitiere jetzt mal das Bundeszentralamt für Steuern:

„Warenlieferungen an Unternehmer über EG-Binnengrenzen hinweg werden im Ursprungsland im Regelfall als steuerfreie innergemeinschaftliche Lieferungen behandelt. Im Bestimmungsland müssen die Waren jedoch vom Erwerber der Umsatzsteuer unterworfen werden. Um die Besteuerung im Empfängerstaat sicher zu stellen, ist ein umfangreicher Datenaustausch erforderlich. Hierzu wurden in der ganzen Europäischen Union zentrale Behörden (in Deutschland: BZSt) eingerichtet.

Auch Unternehmer sind in den Datenaustausch eingebunden. Unternehmer, die innergemeinschaftliche Lieferungen oder Lieferungen im Rahmen von innergemeinschaftlichen Dreiecksgeschäften ausführen, müssen zu diesem Zweck eine Zusammenfassende Meldung (ZM) abgeben.

Seit 01.01.2010 werden in den Datenaustausch auch innergemeinschaftliche sonstige Leistungen einbezogen und folglich die ZM-Abgabepflicht auf innergemeinschaftliche sonstige Leistungen ausgedehnt.“

Quelle: http://www.bzst.de/DE/Steuern_International/USt_Kontrollverfahren_ZM_eCommerce/USt_Kontrollverfahren_ZM_eCommerce_node.html

(Abgerufen: 25. September 2012, 13:54 UTC)

Zusammenfassung: um zu prüfen, ob auf alle umsatzsteuerpflichtigen Geschäfte innerhalb der EU auch wirklich korrekt Umsatzsteuern abgeführt werden, muss der Unternehmer diese Geschäfte den Finanzbehörden melden, damit ein EU-weiter Datenabgleich stattfinden kann. Die Zusammenfassende Meldung ist also ein Umsatzsteuer – Kontrollverfahren.

Wer muss eine Zusammenfassende Meldung abgeben?

Dazu habe ich Folgendes beim Finanzministerium des Landes Nordrhein-Westfalen gefunden:

„Zusammenfassende Meldungen (ZM) muss jeder Unternehmer abgeben, der innergemeinschaftliche Warenlieferungen ausgeführt hat oder grenzüberschreitende Dienstleistungen in der EU, für die der Leistungsempfänger die Umsatzsteuer schuldet.“

Quelle: http://www.fm.nrw.de/allgemein_fa/steuerzahler/fragen/20_faq_ust/32_ust.php (Abgerufen: 25. September 2012, 14:08 UTC)

Super Satz, oder?

Also: wer Geschäfte mit Partnern innerhalb der EU macht und umsatzsteuerpflichtig ist, muss eine Zusammenfassende Meldung abgeben. Nullmeldungen sind nicht erforderlich (im Gegensatz zur Umsatzsteuervoranmeldung), falls mal keine Auslandsumsätze getätigt wurden.

Dabei wird unterschieden in:

- D = innergemeinschaftliches Dreiecksgeschäft

- L = innergemeinschaftliche Lieferung

- S = Sonstige (Dienst-)Leistungen

Ich gehe hier jetzt mal nicht näher auf die einzelnen Geschäftsarten ein, das kann man prima bei WikiPedia nachlesen. Wer sich ganz unsicher ist, kann entweder seinen Steuerberater fragen (sofern er einen hat) oder aber direkt beim Bundeszentralamt für Steuern anrufen, die sind wirklich sehr nett und hilfsbereit (Link ganz unten)!

Am besten man schaut in die Umsatzsteuervoranmeldung, denn da stehen ja die relevanten Umsatzzahlen für die ZM:

- Zeile 20 bzw. Feld 41: Innergemeinschaftliche Lieferungen (§ 4 Nr. 1 Buchst. b, § 6a Abs. 1 UStG)

- Zeile 29 bzw. Feld 77: Lieferungen land- und forstwirtschaftlicher Betriebe nach § 24 UStG an Abnehmer mit USt-IdNr. (Sonderfall)

- Zeile 41 bzw. Feld 21: Nicht steuerbare sonstige Leistungen gem. § 18b Satz 1 Nr. 2 UStG

Wir gehen an dieser Stelle mal davon aus, dass die Umsatzsteuervoranmeldung korrekt ist, denn sonst artet dieser Artikel aus. Zum Thema Umsatzsteuervoranmeldung bei EU- und Drittlandgeschäften werde ich dann noch mal separat einen Beitrag schreiben.

Wie geht eine Zusammenfassende Meldung?

So, nachdem die ganze Theorie jetzt so einigermaßen verstanden ist, geht’s an die Umsetzung. Was braucht man alles, um eine korrekte Zusammenfassende Meldung abzugeben?

- Zunächst einmal benötigt man für alle o.g. EU-Geschäfte eine eigene Umsatzsteuer-ID. Diese bekommt man beim Bundeszentralamte für Steuern in Saarlouis (Link: USt-Identifikationsnummer – Fragen & Antworten).

- Außerdem muss man sich bei elster-online registrieren um eine Teilnehmernummer zu erhalten. Auch das geht relativ fix erledigt (ca. 1 Woche Bearbeitungszeit). Ich habe die Variante „Software-Zertifikat“ gewählt, die reicht für meine Bedürfnisse völlig aus. Da speichert man eine Datei auf dem Rechner und in Verbindung mit dem selbst gewählten Passwort kann man sich dann immer problemlos einloggen.

- Dann benötigt man noch alle Umsatzsteuer-IDs der Leistungspartner. Am besten lässt man sich die auch noch offiziell vom Bundeszentralamt für Steuern bestätigen (Link unten), dann geht man auf Nummer sicher.

- Und nicht zu vergessen, den Umsatz (in ganzen Euro), den man mit dem ausländischen Leistungspartner jeweils getätigt hat.

Also frisch eingeloggt bei elster-online und das Formular ausfüllen (findet sich unter „Formulare / Umsatzsteuer / Zusammenfassende Meldung“).

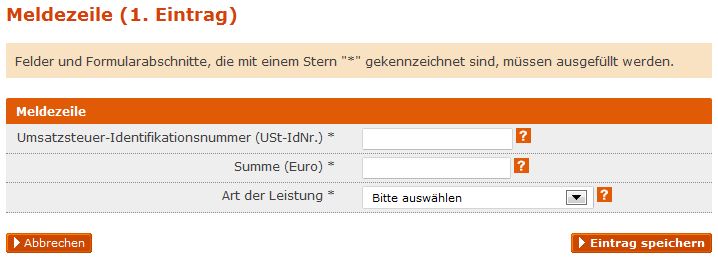

So sieht das Ganze dann aus:

Man gibt also die USt.-ID des Kunden ein, den Umsatz in ganzen EUR und dann noch die Art der Leistung (s.o.: D / L / S). Speichern und fertig. Das ist eigentlich alles sehr selbsterklärend bei elster-online :-)

Anschließend gibt man die komplette Meldung ab und wartet auf die Bestätigung, dass die ZM beim Finanzamt angenommen wurde. Die Nachricht kommt per Mail und man kann sich ein dann ein PDF im elster-Portal downloaden.

Bis wann muss man die Zusammenfassende Meldung abgeben?

Die ZM müssen normalerweise bis zum 25. Tag nach Ablauf des Kalendermonats übermittelt werden. Wenn man jedoch nicht so hohe Auslandsumsätze hat (unter 100.000 EUR im Quartal), dann reicht auch eine Abgabe der Zusammenfassenden Meldung bis zum 25. Tag nach Ablauf des Kalendervierteljahres.

Man kann aber auch freiwillig monatlich abgeben, was ich für sinnvoll halte, wenn man die Umsatzsteuervoranmeldung monatlich abgibt, sonst verliert man leicht den Überblick.

Nützliche Links

- Wenn man Fragen hat: Dienstsitze des Bundeszentralamtes für Steuern

- Wenn man einmalig in Papierform abgeben möchte: ZM-Formular-Online (Formular ist ganz unten auf der Seite. Ausfüllen und dann alles schön in die Post mit einem Anschreiben, dass die Teilnahme am elektronischen Verfahren beantragt wurde & man daher einmalig per Post sendet.)

- Umsatzsteuer-ID der Partner checken und bestätigen lassen:

- Reverse Lookup: http://ec.europa.eu/taxation_customs/vies/

- Bestätigung von ausländischen Umsatzsteuer-Identifikationsnummern: https://evatr.bff-online.de/eVatR/index_html

- Für ganz Harte: Umsatzsteuergesetz §18a Zusammenfassende Meldung

Mehr Informationen

So, dass war ganz sicher noch keine allumfassende Information zum Thema „Zusammenfassende Meldung“, aber ich denke für die meisten reicht es.

Wer noch mehr Infos braucht kann sich gerne bei mir melden, ich lege dann mit einem ergänzenden Artikel und den speziellen Fragen nach, OK?

Pin it!